[PR]COZUCHI

まねお

まねお・新しくCOZUCHIで始まった「中長期運用型(任意組合型)サービス」について詳しく知りたい!

・お得なキャンペーンがあるって本当?

このような疑問にお応えします。

この記事の結論

- 直接CEOにインタビューした結果、中長期運用型(任意組合型)の真実が判明!

- 中長期運用型(任意組合型)は定期的な収入を狙うことができる

- 不動産の所有権を得られるので現物不動産と同様の資産圧縮効果を期待できる

- 事業者倒産リスクとの隔離効果が期待できるので、より安心して長期運用が可能

不動産投資クラウドファンディングで人気のCOZUCHIでは、新しく中長期運用型(任意組合型)サービスがスタートしました。

中長期運用型(任意組合型)は、これまでの匿名組合型ではなく任意組合型となり、不動産の所有権も得られるなどのメリットがあるのです。

とはいえ、中長期運用型(任意組合型)の仕組みなどよく分からないという方も多いはず。

そこで、この記事ではCOZUCHIの中長期運用型(任意組合型)について、CEOへのインタビューも交えながらメリット・デメリットを分かりやすく解説します。

COZUCHIで中長期運用型(任意組合型)サービスがスタート!

COZUCHIでは、2023年5月30日から新しく中長期運用型(任意組合型)サービスが登場しました。

これまでのファンドは3ヵ月~5年ほどと短期での運用だったのに対し、中長期運用型(任意組合型)は10年ほどと中長期での運用が可能です。

また、このファンドはこれまでの匿名組合型ではなく任意組合型という大きな違いもあります。

匿名組合型と任意組合型の詳しい違いは後述しますが、任意組合型の大きな特徴として挙げられるのが「不動産の所有権がある」「税制上のメリットがある」といった点です。

新しい仕組みのファンドが増えるから投資家の選択肢も増えるんだワン!

第1号ファンドの特徴

新サービスの第一号ファンドの概要を一覧で確認しましょう。

| 項目 | 詳細 |

|---|---|

| ファンド名 | 世田谷区下馬1丁目事務所ビル |

| 想定利回り(年利) | 3.6% |

| 運用期間 | 10年 |

| 募集金額 | 約4.6億円 |

| 募集期間 | 06/05 19:00-07/04 13:00 |

| 募集形式 | 先着 |

第1号ファンドの募集は無事終了したよ!

任意組合型ファンドとは?

今回COZUCHIで取り扱いが始まるのは、中長期運用の「任意組合型」ファンドです。

この任意組合型ファンドとは、どのようなものなのでしょうか?

ここでは、以下のように順を追って解説します。

それぞれ見ていきましょう。

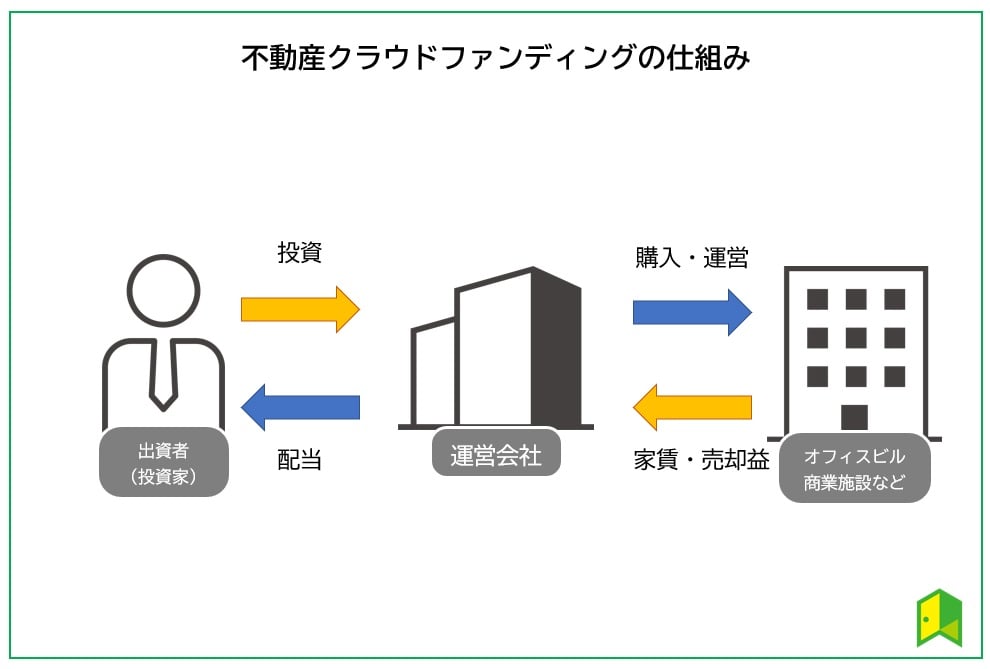

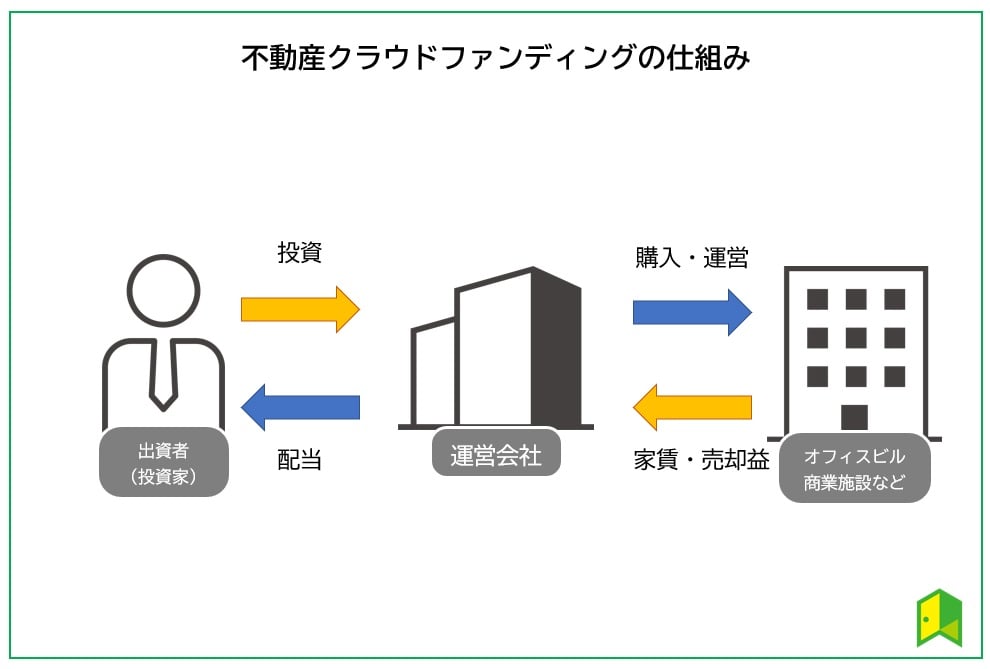

不動産投資クラウドファンディングの仕組み

不動産投資クラウドファンディングは、「不動産特定共同事業法」という法律に基づいて運用されます。

不動産特定共同事業(不動産投資クラウドファンディング)では、投資家が直接不動産を購入・運用するのではなく、事業者と契約を通じて出資をするという形になります。

事業者が投資家から調達した資金で不動産を購入・運用し得られた収益を投資家に分配する事業。

事業を行うには国土交通省などの許可が必要。

不動産投資クラウドファンディングの契約は2種類ある

不動産投資クラウドファンディングの契約の種類として代表的なものが次の2つです。

- 任意組合型

- 匿名組合型

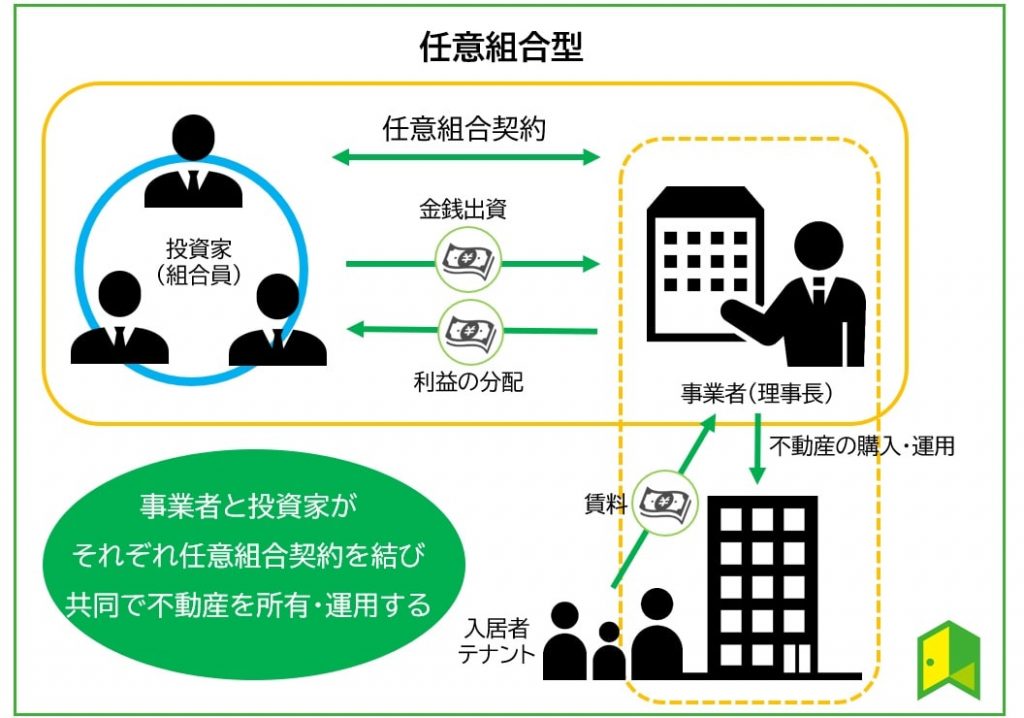

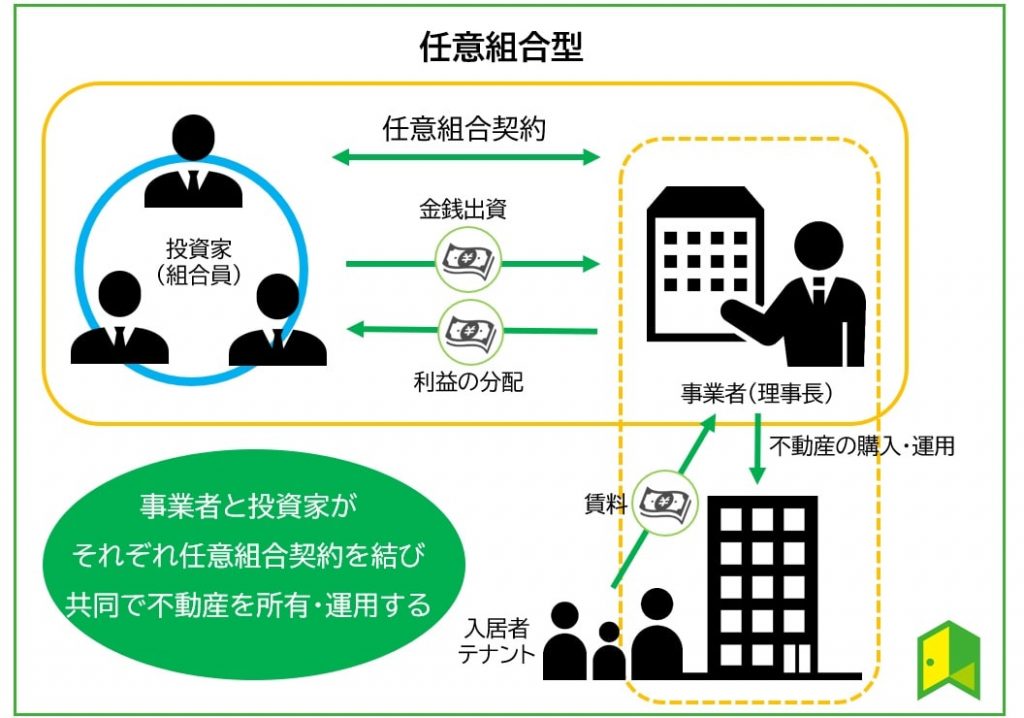

上記のうち、任意組合型は、投資家が事業者と一緒に事業を行う契約です。

事業者と複数の投資家が一つの組合契約を締結することになり、全員で共同して事業を運営することになります。

とは言っても、投資の流れは従来のCOZUCHIと変わらないよ!

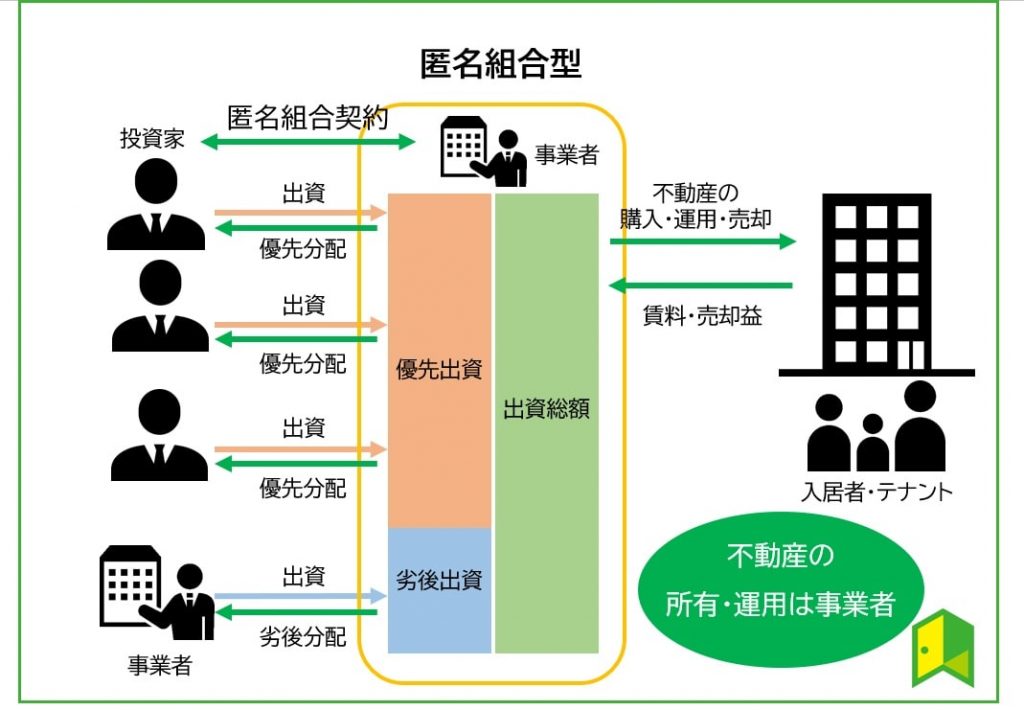

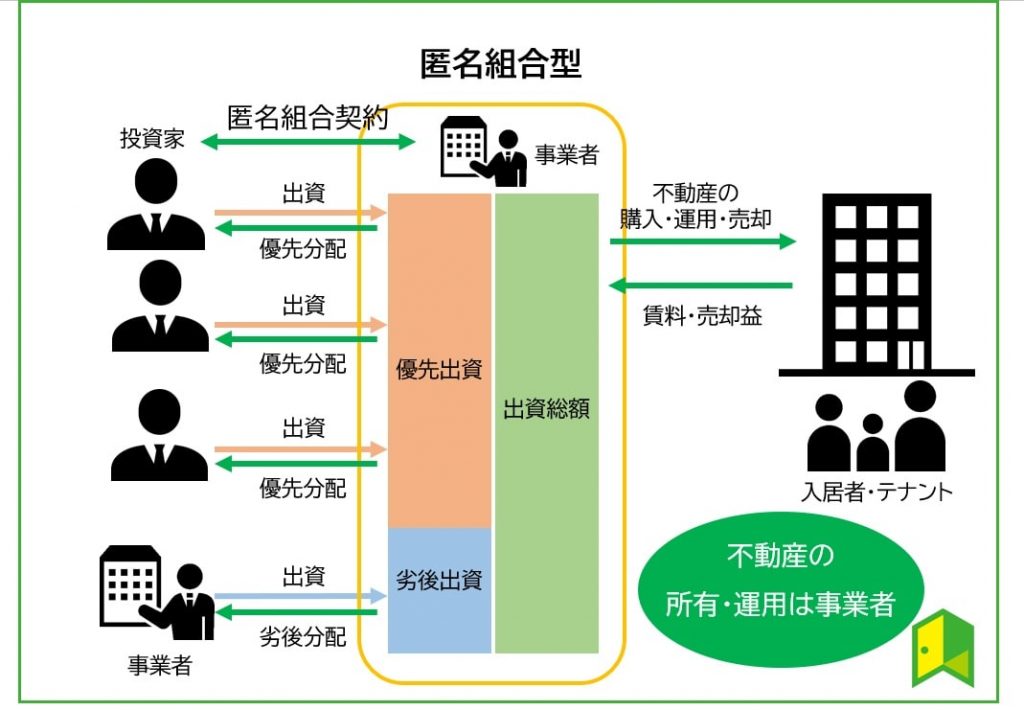

一方、匿名組合型は、事業者に対して投資家が出資する契約のことを言います。

契約は事業者と投資家の一対一で締結され、他の投資家と共同で契約を結ぶことはありません。

ほとんどの不動産投資クラウドファンディングはこの匿名組合型だよ!

「任意組合型」と「匿名組合型」の違い

任意組合型と匿名組合型の違いを一覧で確認しましょう。

| 任意組合型 | 匿名組合型 | |

|---|---|---|

| 事業の主体 | 投資家と事業者 | 事業者 |

| 不動産の所有権 | あり | なし |

| 節税効果 | あり | なし |

| 出資金額 | 一口100万円~1000万円以上が多い | 一口1万円から |

| 運用期間 | 数年~10年以上 | 数か月~数年未満 |

任意組合型は、投資家と事業者での共同事業となり、投資家にも不動産の所有権が生じます。

不動産所有により、減価償却の計上による所得圧縮や、相続時における節税効果が見込めます。

また、中長期で運用するファンドが多いため、家賃収入を長期で積み上げることにより収益が比較的安定しやすいのが特徴です。

中長期的に家賃収入を積み上げていくという観点では、個人が行う実際の不動産投資に近い投資が実現します。

一方、匿名組合型では、不動産の所有権は事業者のみに発生します。

投資家には不動産の所有権はなく、節税効果も得られません。

一般的に運用期間は短期となり、出資額も1万円からと少額のため、不動産投資したい初心者や資金が少ない人におすすめです。

どちらかが優れているというわけではなく、メリット・デメリットや自分の投資スタイルに合わせて投資方法を選ぶことが大切です。

COZUCHIの中長期運用型(任意組合型)サービスがスタートしたため、投資家はより多くのファンドから自分の目的に合ったファンドを選びやすくなります。

「匿名組合型」と「任意組合型」のどちらがよいという訳ではなく、投資選択の幅が増えるってことだよ!

CEOにインタビュー!中長期運用型(任意組合型)の特徴やおすすめの投資方法は?

LAETOLI株式会社 代表取締役CEO 武藤 弥

2001年早稲田大学理工学部建築学科修士課程了。

不動産ディベロッパーにて開発業務等に従事したのち、独立。

リノベーション事業や商業施設の開発事業、シェアハウスやシェアオフィス、ホテルの開発運営を行う。

2011年株式会社TRIAD設立、取締役副社長に就任。

2021年、株式会社TRIADの副社長を退任し、COZUCHIの運営会社であるLAETOLI株式会社の代表取締役CEOに就任。

中長期運用型(任意組合型)を始めた理由は何でしょうか?

実は、COZUCHI立ち上げ当初より、いずれは任意組合型のスキームを活用した中長期運用型ファンドを立ち上げる構想を持っていました。

実物資産で価値が無価値にならず、安定している不動産は、本来は長期・安定運用に適した投資先だと考えています。

投資家へのアンケートなどから、定期的な配当収入が得られるファンドへのニーズは確認できていました。

たしかに、実際の不動産投資は長期間で賃料収入を獲得していく投資家が多いよね。

COZUCHIは会員数が約48,000人に達し、ファンドの募集総額も400億円を超えてきて、徐々に実績と信頼を獲得できたのではないかと思っています。

そこで、不動産本来の特性を活かして投資家に長期、安定運用の機会を提供できる中長期運用型(任意組合型)のサービスを開始することにしました。

今後はさらに中長期運用型(任意組合型)を普及させていくお考えでしょうか?

今後は任意組合型(任意組合型)を積極的に販売していきたいと考えています。

あくまで構想ですが、いずれは全体の60~70%程度を中長期運用型(任意組合型)が占める状態を形成したいです。

というのも、投資家には「値上がり益を追求する短期運用型(匿名組合型)」と「中長期・安定収益を目指す中長期運用型(任意組合型)」でポートフォリオを形成してほしいためです。

匿名組合型、任意組合型のスキームの双方をうまく活用して、COZUCHIとしてもさまざまな物件へ投資する機会を、投資家の皆さまに提供する予定です。

ファンドの期中売買の仕組みは、今後さらに活性化されていきますか?

COZUCHIとしては、投資家がもっと柔軟にファンドを売買できるサービスを展開したいと考えています。

COZUCHIにはすでに、運用中のファンドを売却したり、買い取ったりするシステムがありますが、まだ盛んに取引されているとはいえません。

理想としては、ファンドを売りたい投資家と買いたい投資家が直接取引をする場を、COZUCHIとして提供したいと考えています。

しかし、実例がなく、弊社を管轄する自治体や関連省庁と情報交換を進めている最中で、まだ実現には時間がかかりそうです。

現状、短期運用型(匿名組合型)では、COZUCHIを運営するLAETOLIとTRIADが協働してファンドを買い取っている状況となっています。

一方で、中長期運用型(任意組合型)は、半年に一回リセールファンドという形でCOZUCHIが売却先を探してくるという形をとっています。

買い手と売り手の双方を弊社が募り、買い手・売り手間の条件が合致したときに、弊社が仲介して取引を行う「マッチングサービス」のような役割であれば、現状の枠組みの中でも可能です。

そのような取引を活発化させて、いずれはファンドをもっと自由に売買できる環境を投資家に提供したいと考えています。

運用中のファンドの売買が活性化すれば、不動産投資クラウドファンディングの「途中換金しにくい」というデメリットを気にしなくてよくなるね!

中長期運用型(任意組合型)はどのような投資家におすすめですか?

中長期にわたり定期的に配当収入を獲得したい投資家に、中長期運用型(任意組合型)のファンドをおすすめしたいと考えています。

これまでの短い運用期間のファンドは、割安で売却益が狙える物件がなければ組成しにくかったです。

市況によってファンドの提供可否が変わってきますし、運用期間中の市況変化などにより思わぬ損失が出るリスクもあります。

弊社で投資家向けアンケートを取ったところ、より中長期で定期的に配当を得たいというニーズが投資家から多数寄せられました。

中長期運用型(任意組合型)は 「ほったらかし投資」の感覚で、一度投資を開始したら何もせず、長期間にわたり配当が得られるという、手間いらずな投資を求めている方におすすめです。

任意組合型のメリットとしては節税効果もありますが、COZUCHIの投資家層で節税を主目的として投資している方は少ないと考えています。

不動産本来の特性でもある、長く安定した投資を求めている投資家におすすめなんだね!

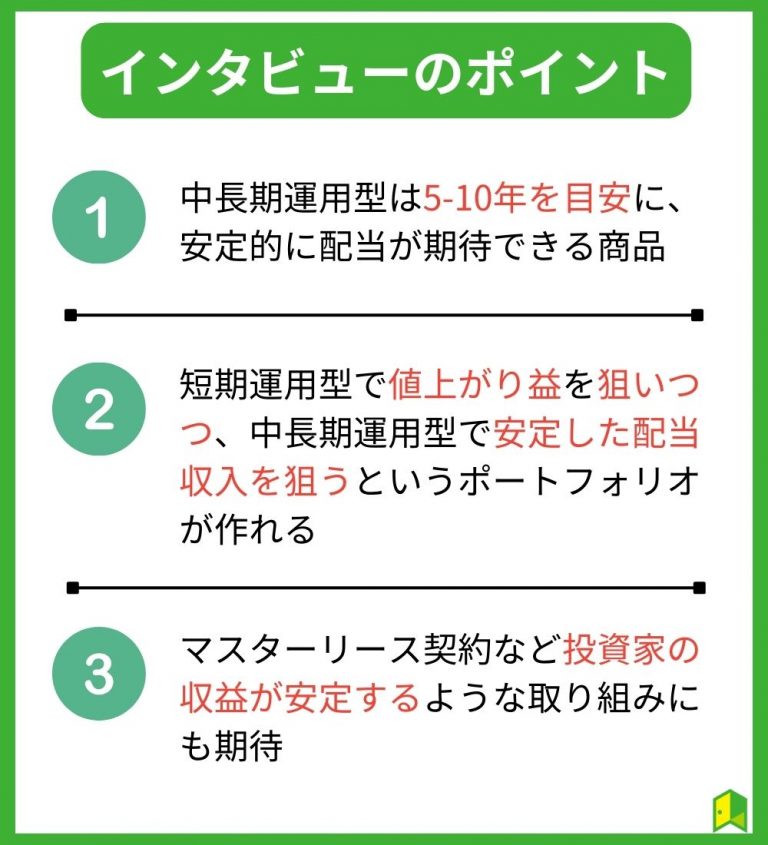

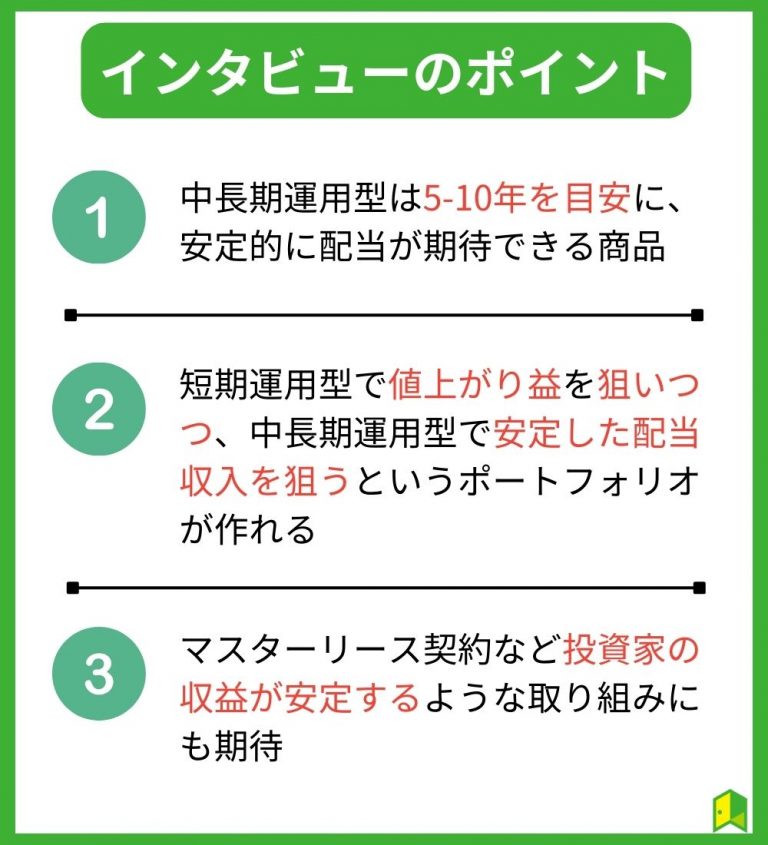

他資産との持ち合わせについて、何かお考えはありますか?

短期運用型(匿名組合型)で値上がり益を土台とした収益を狙い、中長期運用型(任意組合型)で安定した配当収入を狙うというポートフォリオが一つの考え方となるでしょう。

リスク分散や収益性を踏まえて、バランスよく投資が可能となります。

他の資産との組み合わせを考えるときにも、やはり不動産に投資することによる安定性が中長期運用型(任意組合型)の特徴であり、強みになるのではないでしょうか。

たとえば株式や債券などは、市場環境が悪化したり、発行する企業に問題が生じれば、価値がゼロになってしまうリスクがあります。

その点、不動産は実体のある実物資産ですから、価値がゼロになってしまうということは考えにくいです。

さらに、これまでは長期にわたって緩やかに価格が上昇してきたという歴史もあります。

足下のインフレ環境であれば、実物資産の価格上昇は一段と期待できるワン!

中長期運用型(任意組合型)のファンドへ投資すれば、定期的な配当収入による長期の収益基盤を形成することが可能です。

市況や個別企業の動向などによって価格が変動する、株式や債券などに対するリスクの分散効果が期待できます。

中長期運用型(任意組合型)の運用期間は今後も10年程度なのでしょうか?

中長期運用型(任意組合型)のファンドにおける運用期間については、今後も5~10年程度をメインにしたいと考えています。

中長期運用型(任意組合型)のメリットや、投資家ニーズを踏まえれば、ある程度長期で運用した方が良いのはいうまでもありません。

一方で、投資家の多くは、何十年先の将来がどうなっているか不安だと感じていると思うので、30年といった超長期の商品は今のところ予定していません。

ただ、もしファンドをもっと自由に売買できる環境が整えば、そういった超長期の商品も視野に入ってくるかもしれないですね。

30年先なんて自分がどうなっているかも分からないもんね…

また、COZUCHIとしても高い確率で投資家に収益を提供できるよう、ファンドの投資物件の購入価格や物件選びを工夫しています。

10年先はまだある程度予測できても、それより遠い将来になると不確実性が高まり、予見は困難となります。

安定収益が期待できるファンドを投資家にお届けするうえでも、投資年限を10年程度までとするのが適切であると現状は考えています。

投資先の物件選びについて、工夫しているポイントはどんなところですか?

中長期で特定の物件を保有することから、配当原資となる賃料収入の安定性を重視しています。

投資先の分散が図れているか、商業施設であれば既存の店舗が退出した後のリテナントが容易か、などをチェックして物件を厳選しています。

これまでの三軒茶屋や世田谷の物件に投資するファンドについては、リーズナブルな金額で物件を仕入れられたため、売却時の価格下落に対するリスクも軽減できました。

今後も同様に、賃料収入の確実性、将来の物件売却の安定性を重視して投資先を探していくことになります。

そのため、投資する地域は都心部の物件が中心となると想定しています。

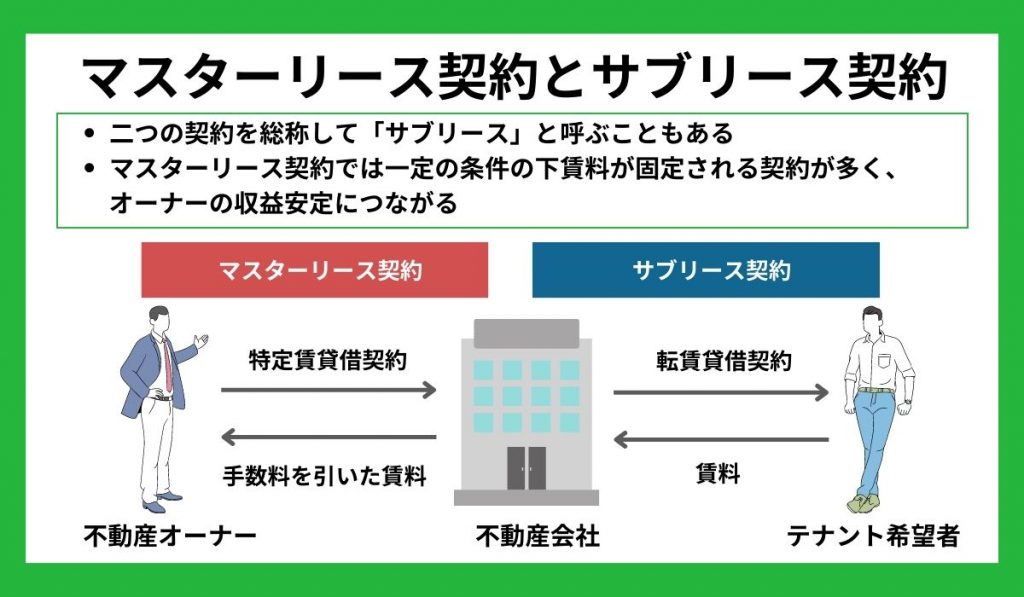

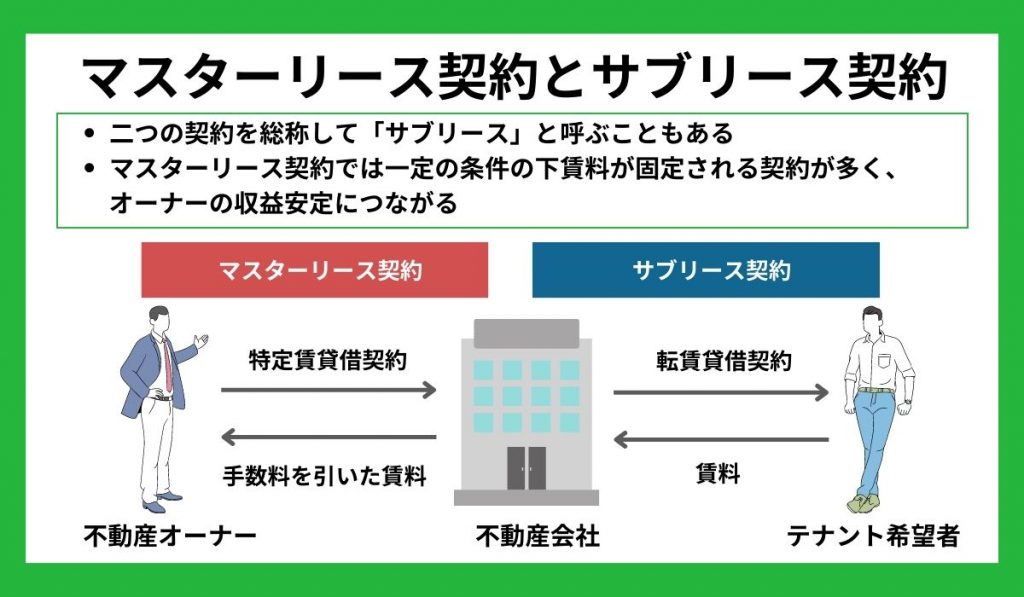

また、大手ブランドの物件を、マスターリース契約を結んで投資する手法も模索しています。

マスターリース契約とは、不動産会社などが物件を一括で借り上げ、別のテナント利用者に賃貸する仕組みです。

不動産会社→テナント希望者(転借人)の取引はサブリース契約となるため、一連の取引を「サブリース」と呼ぶ場合もあります。

マスターリース契約では一定の条件のもと賃料が固定される契約が多いため、不動産オーナー(中長期運用型ファンドの投資家)の収益が安定しやすいというメリットがあります。

都心部の優良物件への投資やマスターリース契約などにより安定性の高いファンドを提供したいと考えています。

\累計投資額No.1※/

1万円から投資できるCOZUCHIなら、豊富な案件から想定利回りを見て投資先が選べます。

少額から不動産投資を検討していた人に、ぴったりのサービスです!

※1調査概要:不動産投資クラウドファンディングサービスにおける市場調査(2024年4月末時点) 調査機関:日本マーケティングリサーチ機構

以下では、インタビュー内容も踏まえて中長期運用型のメリット・デメリットを解説するワン!

中長期運用型(任意組合型)のメリット

ここでは、COZUCHIの中長期運用型(任意組合型)のメリットを詳しく見ていきましょう。

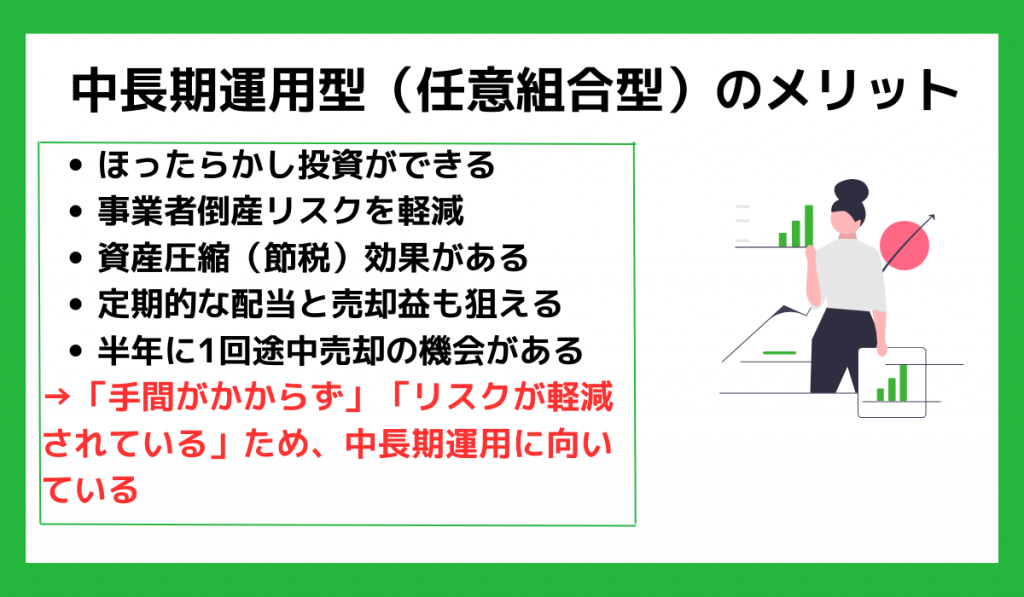

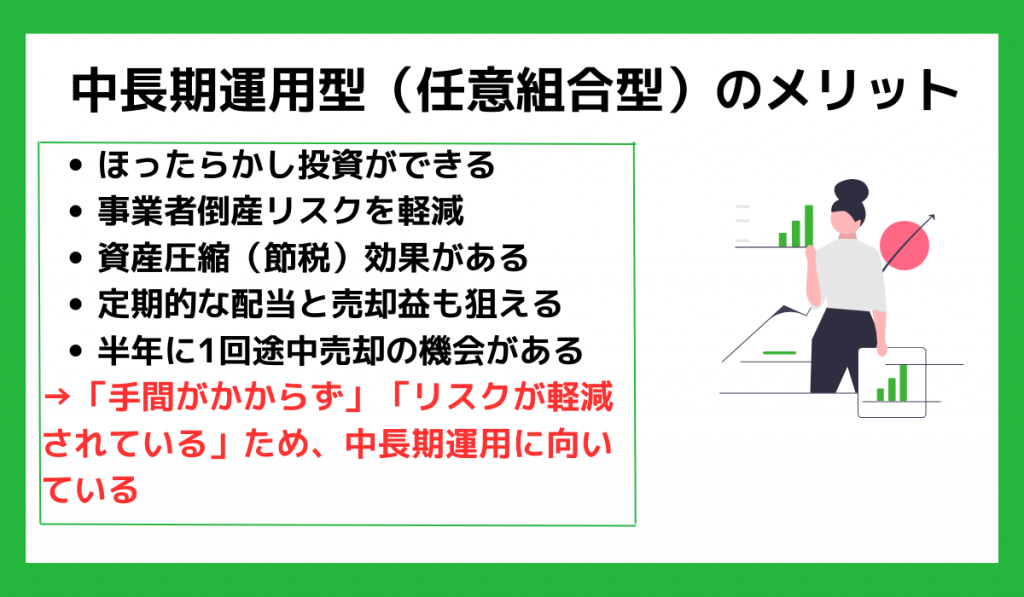

メリットとしては、次の5つが挙げられます。

実際にCOZUCHIの代表へインタビューした内容も元にしながら、COZUCHIの中長期運用型(任意組合型)のメリットを詳しく見ていきましょう。

ほったらかし投資ができる

不動産投資クラウドファンディングでは、不動産運営に関わる手間が必要ありません。

短期でも同様ですが、中長期ならよりその期間が長くなるというメリットがあります。

短期の場合、短いものでは2・3ヶ月で運用が終了してしまうので、運用終了後に新たな投資先を探さなければなりません。

中長期なら、10年近く再投資先を探す必要もなく、ほったらかしで運用できるのです。

運用期間中は、定期的な配当金も得られるので長期的に安定して収入を得られるというメリットもあります。

不動産投資は定期的な賃料収入があり、価格変動も緩やかなので、本来は長期で安定収益を獲得していくのに適した投資先です。

事業者倒産リスクを軽減

不動産投資クラウドファンディングのリスクとして、事業者倒産リスクがあります。

出資した事業者が倒産すると、元本が返ってこない可能性があるんだよ…

中長期で運用するファンドの場合、よりそのリスクが高くなります。

短期での運用であれば、直近の事業者の経営状況を把握すればある程度倒産リスクを避けることは可能でしょう。

しかし、10年以上先の経営状況を的確に予測するのは困難です。

中長期運用型(任意組合型)では、事業者の倒産リスクから不動産を隔離する効果を期待できます。

仮に、事業者が倒産したとしても投資家の不動産持ち分に変わりはありません。

売却して持ち分に応じた売却金を得ることや、別の事業者が運営を担うことで運用を継続することも可能です。

不動産特定共同事業法のもと運営された任意組合型ファンドで、倒産が起きてかつ投資家の所有権が訴訟で争われた判例はまだありません。

しかし、所有者負担が原則である固定資産税・都市計画税などを投資家が間接的に負担している事実などから、もしもの時には所有権を主張できると、COZUCHIでは考えています。

このように中長期の場合は、匿名組合型よりも任意組合型の方がより安全性が高いというメリットがあるのです。

今のところ、COZUCHIでは倒産や元本割れなどは一度もないワン!

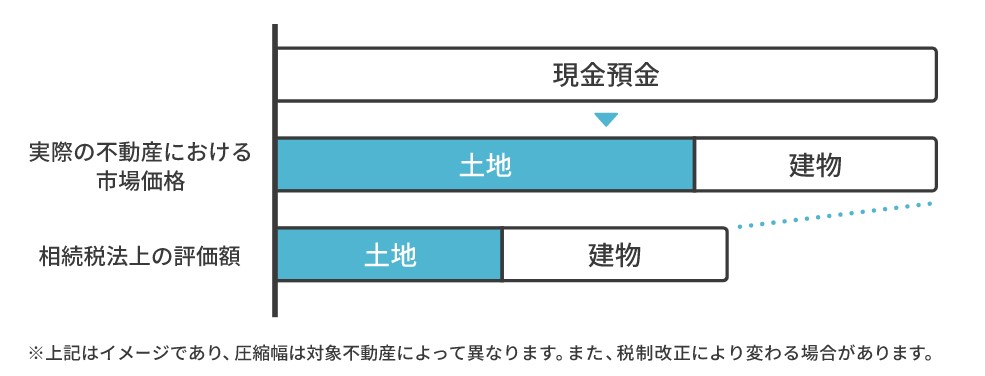

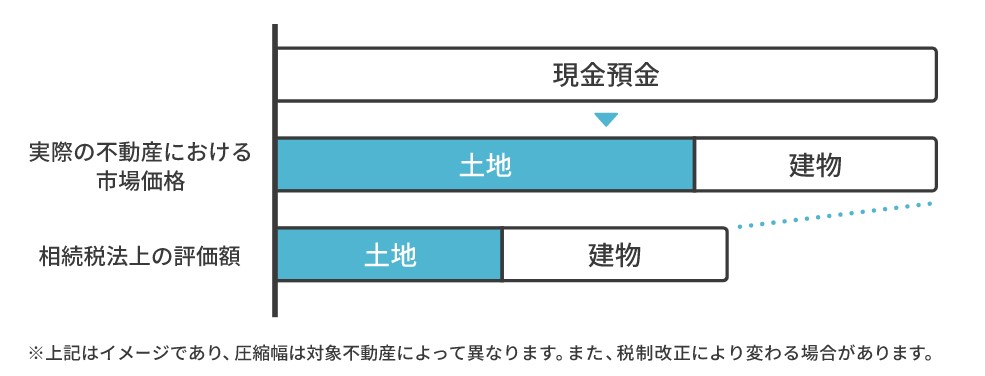

資産圧縮(節税)効果がある

任意組合型と匿名組合型で大きく異なる点が、任意組合型は節税効果を期待できるという点です。

任意組合型では、実際に出資分に応じた不動産の所有権を得られます。

不動産を所有することで、相続税の節税効果が期待できるのです。

相続税とは、相続財産に課税される税金です。

この相続税を算出する際には、不動産は評価額に対して課税されるという特徴があります。

不動産の評価額は時価(市場価格)の7~8割ほどです。

例えば、1億円の相続を見てみましょう。

- 現金の場合:額面金額1億円が相続税の対象

- 不動産の場合:評価額7,000~8,000万円が相続税の対象

このように、不動産は現金で所有するよりも資産の圧縮ができ、相続税の節税が期待できるのです。

任意組合型ファンドの投資収益は不動産所得に区分されるため、減価償却などを経費として計上することも可能です。

経費計上することにより所得が圧縮されるため、所得税を抑制する効果も期待できます。投資額が大きくなるにつれて、節税効果も実感しやすくなるでしょう。

\累計投資額No.1※/

1万円から投資できるCOZUCHIなら、豊富な案件から想定利回りを見て投資先が選べます。

少額から不動産投資を検討していた人に、ぴったりのサービスです!

※1調査概要:不動産投資クラウドファンディングサービスにおける市場調査(2024年4月末時点) 調査機関:日本マーケティングリサーチ機構

定期的な配当と売却益も狙える

COZUCHIの中長期運用型(任意組合型)は、半年に1回の配当金があります。

不動産投資では、家賃収入と売却益が主な利益です。

短期運用の場合は、運用期間が短いため家賃収入は基本的に見込めず、期間終了後の売却による利益がメインとなります。

一方、中長期運用なら運用期間中に家賃収入を得ることが可能です。

家賃収入は、毎日変動するものではなく安定して長期間得られる収入です。

また、運用終了後には売却して利益も狙えます。

このように、定期的な分配金と売却時の利益を狙えるのは、中長期運用型(任意組合型)の大きな魅力と言えるでしょう。

COZUCHIの中長期運用型(任意組合型)ファンドを購入した投資家の多くは節税効果よりも、長期にわたり定期収入が得られる点に魅力を感じてファンドを購入しているようです。

半年に1回途中売却の機会がある

10年持ち続けるのはちょっとしんどいかな…

そのようなニーズにもCOZUCHIの中長期運用型(任意組合型)は応えているので安心してください。

新サービスには、半年に1回「リーセルファンド」という形で売却機会が与えられます。

リーセルファンドとは、COZUCHIが売却先を探してくれる仕組みのことを言います。

この仕組みを利用することで、運用終了まで待つことなく途中で売却が可能になるのです。

COZUCHIでは匿名組合、任意組合ともファンドのリセール市場の活性化を目指しています。

再販のファンド購入希望者が増えてリーセルが活性化すれば、途中で売りたい投資家と買いたい投資家のマッチングもしやすくなり、ファンドの流動性が向上するでしょう。

中長期運用型(任意組合型)のデメリット

-1024x597-1.png)

-1024x597-1.png)

中長期運用型(任意組合型)にもデメリットがあるので、デメリットを正しく把握することが大切です。

デメリットとしては、次の3つが挙げられます。

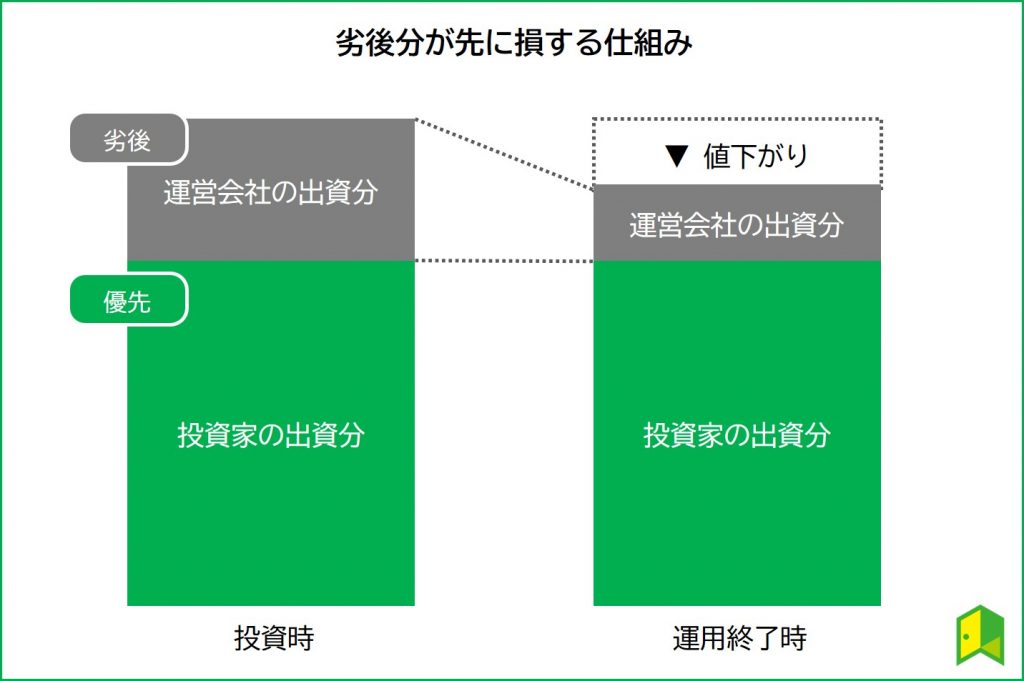

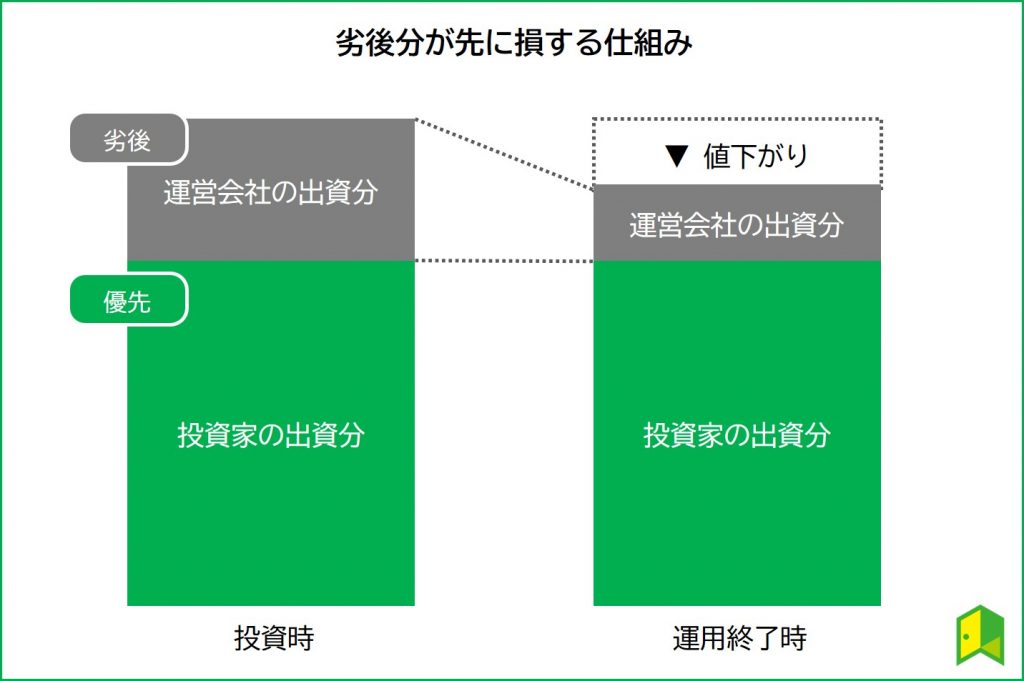

優先劣後出資ではない

優先劣後出資とは、匿名組合型の不動産投資クラウドファンディングで基本的に取られているリスク対策です。

優先劣後出資とは

事業者も一緒に出資し、損失が出た場合は事業者の出資分から補填され、劣後分が先に損する仕組み。

仮に、優先劣後の割合が8:2で1億円のファンドなら、事業者の出資分は2,000万円です。

この時1,500万円の損失が出ても、先に事業者の出資分から補填されるので、投資家の元本が守られます。

優先劣後があることで投資家は元本割れのリスクを軽減できるのです。

ただし、任意組合型では優先劣後出資が基本的にはありません。

運用状況などによっては、元本が損失する可能性もある点には注意しましょう。

優先劣後出資がないため、物件で発生した損失はすべて投資家が負担するのが任意組合型の仕組みです。

リスクが高く感じられるかもしれませんが、COZUCHIでは投資家が安定収益を獲得できるよう低リスクな物件を割安な価格で仕入れるようにしています。

無限責任を負う可能性がある

任意組合型のファンドへの投資では、不動産を所有しているのと権利上は同等の意味を持つため、無限責任というかたちで、不動産の損害リスクを全て負う責任が生じます。

匿名組合型のファンドでは、あくまで不動産を運用するのはファンドの運用企業やその関連企業になるため、例えば不動産の損害や修繕コストなどが生じても、直接投資家が負担することはありません。

ファンドの運用企業が、不動産物件から得る収入や売買損益と、運用期間中に発生したコストなどを足し引きして、実現した利益を原資として投資家に還元します。

万が一、修繕コストが高くなる、売買損失が出るなどの事情で投資家に損失が及ぶとしても、当初の投資元本を超える金額の損失が発生することは基本的にありません。

一方で、任意組合型では一義的には不動産の修繕コストを投資家が直接負担することになります。

たとえば、物件管理の不備が原因で入居者に損害が及んだ場合には、法律上は損害賠償を投資割合に応じて負担しなければならない可能性もゼロとはいえません。

ただし、投資家に所有権があるといっても、実際に物件管理をおこなうのはCOZUCHIとなります。

不動産が原因で賠償問題が発生した際に、管理に関する意思決定が直接できない状態にあった投資家に、賠償責任などが生じる可能性は低いと考えています。

一方で、この法解釈を証明する判例が今のところ存在しないため、あくまで現時点ではCOZUCHIの見解に過ぎないという点にはご留意ください。

また、任意組合型は無限責任のため、ファンドに投資した金額以上の損失を被る可能性もあります。

たとえば、想定外の物件の劣化などにより大規模修繕が発生したときに資金が足りなければ、投資家から追加資金を徴収する可能性もあります。(このような資金徴収をキャピタルコールといいます)

ただし、これはあくまでスキーム上「可能性がある」というだけに過ぎません。

弊社では過去の不動産投資の経験も活かして、想定される修繕額などをあらかじめプールし、さらに保険加入などによりリスクマネジメントを行って安定性を高めています。

投資家に損害が及びにくく、長期で定期的な収益を得られる仕組みを構築してファンドを募集しているのです。

無限責任の原則をふまえると、任意組合型は匿名組合型よりも、スキームとしてのリスクは高いとみることもできます。

だからこそ、COZUCHIのように信頼のおける不動産投資クラウドファンディングを利用して、安定性の高く信頼できる物件に投資するファンドを厳選することが大切です。

件数・実績が少ない

不動産投資クラウドファンディングでは、多くのサービスが匿名組合型です。

任意組合型のファンドは件数が少なく、長期運用になるので実績を確認しにくくなっている点に注意しなければなりません。

COZUCHIも今回から始まったサービスなので、過去の実績を見て判断できない点は、デメリットと言えるでしょう。

COZUCHIはこれまでの匿名組合型のファンド運用により、不動産投資クラウドファンディング全体の運用経験は豊富です。

これまでの運用で培ったノウハウを、中長期運用型(任意組合型)にも活かしています。

今後も投資家に安定・長期での収益機会を提供すべく、任意組合型の中長期ファンドを継続的に立ち上げていきたいと考えています。

【期間限定】お得なキャンペーン実施中

お得なキャンペーンがあるって本当?

COZUCHIではキャンペーンをやっているので、お得にスタートするのにおすすめです。

当メディア「クラファン比較ラボ」とのタイアップ企画として、投資家登録だけでのAmazonギフト券プレゼントも実施中。

詳細な情報については、以下の記事にて解説しています。

>>COZUCHIのアマギフキャンペーン情報!クラファン比較ラボ限定キャンペーン

【まとめ】COZUCHIの中長期運用型(任意組合型)は画期的な新サービス!

中長期運用型(任意組合型)についてよく分かったよ!僕も登録してキャンペーンを狙ってみるね!

最後にこの記事の重要なポイントをまとめます。

- 中長期運用型(任意組合型)は定期的な分配金と売却益で定期的な収入を得られる

- 不動産の所有権を得られるので節税効果が期待できる

- 事業者倒産リスクの隔離効果が期待され、より安心して長期運用が可能

COZUCHIの新サービス「中長期運用型(任意組合型)」には短期運用型(匿名組合型)とは異なる魅力があります。

2つのサービスを組み合わせることでよりリスク分散や安定収入を目指すこともできます。

\累計投資額No.1※/

1万円から投資できるCOZUCHIなら、豊富な案件から想定利回りを見て投資先が選べます。

少額から不動産投資を検討していた人に、ぴったりのサービスです!

※1調査概要:不動産投資クラウドファンディングサービスにおける市場調査(2024年4月末時点) 調査機関:日本マーケティングリサーチ機構