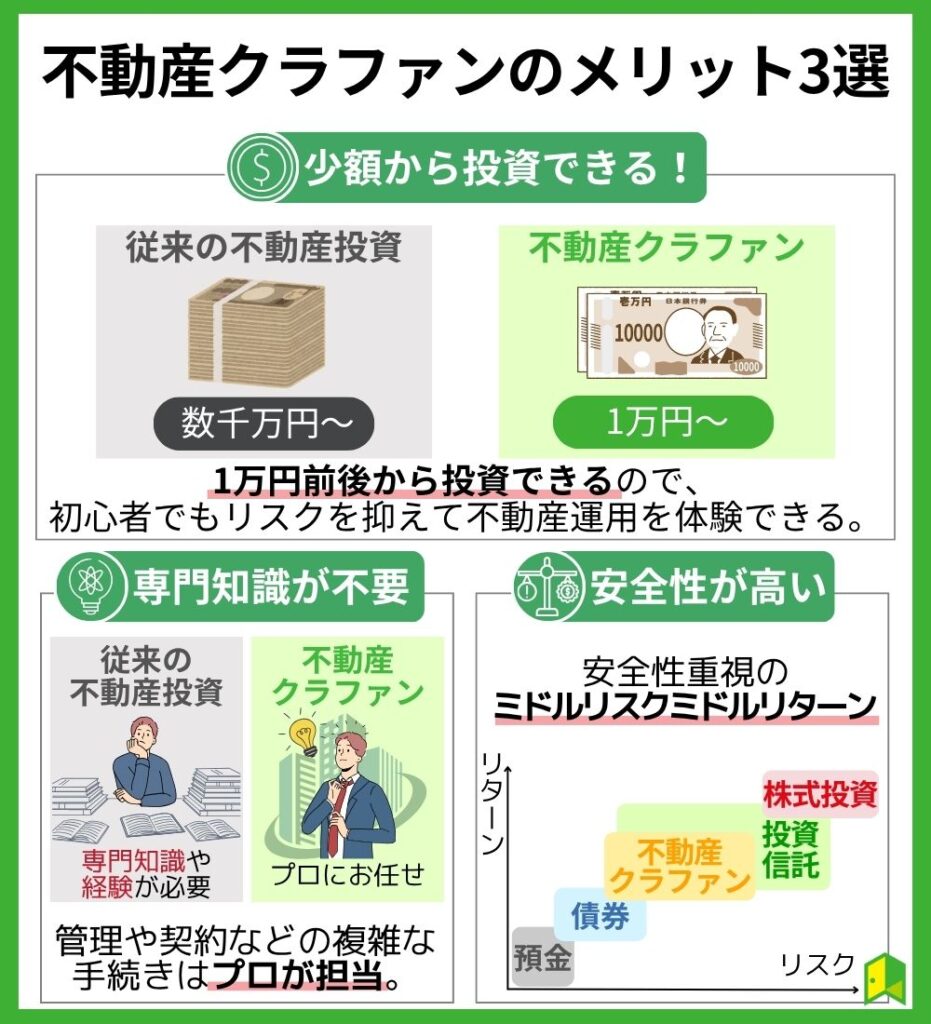

不動産クラウドファンディングに興味はあるけれど、「実際にどんなメリットがあるの?」と疑問に思う方も多いのではないでしょうか。

以下の図では、不動産クラファンが多くの投資家に選ばれている理由をわかりやすくまとめています。

初心者の方もぜひチェックして、魅力をしっかり把握してみてください。

少ない資金で不動産投資ができる不動産投資型クラウドファンディングは、不動産管理の手間もかからず、少額からスタートできるので初心者にもおすすめな投資方法です。

しかし、不動産投資型クラウドファンディングにもさまざまな投資先があり、何を基準に選べばいいのか悩むはず

そこで当記事では各サービスを徹底比較し、自信を持っておすすめできる不動産投資型クラウドファンディングを厳選しました。

不動産投資型クラウドファンディングを選ぶポイントも解説しているので、あなたに最適なサービスを見つけてください。

🔰クラファン比較ラボの結論

▼おすすめ不動産クラウドファンディングの中でもこの3社が特におすすめ!

- COZUCHI(コズチ)

投資家からの認知度が高く、高利回り案件も豊富!

当サイトからの”登録だけ”で2,000円分のAmazonギフト券プレゼント! - CREAL(クリアル)

安心の東証上場企業が運営!

登録&投資額に応じて最大5万円分のAmazonギフト券プレゼント! - COMMOSUS(コモサス)

低リスクな融資型クラウドファンディング!

新規募集ファンドも続々登場中!

▼【厳選】おすすめの不動産クラウドファンディング ランキングTOP3

| 名称 | サービス 開始年 | 期待利回り(年) | 対象物件 | 運用期間 | 劣後出資割合 | キャンペーン※ | |

|---|---|---|---|---|---|---|---|

| 1 | COZUCHI | 2019年 | 2.0~50.9% | マンション・店舗・ホテルなど | 2か月~10年 | 10~60% | × |

| 2 |  creal | 2018年 | 2.4~10% | 物流施設・ホテル・ヘルスケア施設など | 2~24か月 | – | 〇 |

| 3 |  COMMOSUS | 2019年 | 4.2~11.0% | マンション・蓄電池など | 3~30か月 | – | × |

※キャンペーンは2026年1月時点

- 初心者におすすめなのは「CREAL」。キャンペーンでAmazonギフト券がもらえる!

- 不動産投資型クラウドファンディングはすぐに募集が締め切られるので、複数サービスに登録しましょう。

本編より先に「みんな使ってる王道のおすすめ不動産クラファンが知りたい」という人は、CREALに注目です。

- 東証グロース上場企業が運営し、元本割れ実績0件※

※2025年9月末現在 - マンション以外にも物流施設やホテルなど、投資対象が幅広い

- 初回限定5万円分、投資家登録だけでも2,000円分Amazonギフトカードプレゼント

毎月1〜2件の安定したファンド公開があり、初心者も含め1万円から気軽に不動産投資を始められます。

【独自調査】不動産クラウドファンディングランキングの比較項目

まねお

まねおおすすめの各サービスについて、具体的な特徴が知りたいな!

本記事の執筆にあたってクラファン比較ラボ編集部では、不動産クラウドファンディングにおける下記項目について独自調査を実施しました。

調査内容はこちらをタップ

| 調査方法 | 各不動産クラウドファンディングの公式サイト |

| 調査実施期間 | 2023年12月13日 |

| 調査内容 | ・最小投資金額 ・参加方法 ・直近10件の平均利回り※ ・直近10件の平均運用期間※ ・今までの募集件数※ ・直近1年間の募集ファンド数※ ・過去の最高利回り※ ※2023年12月13日時点の情報 |

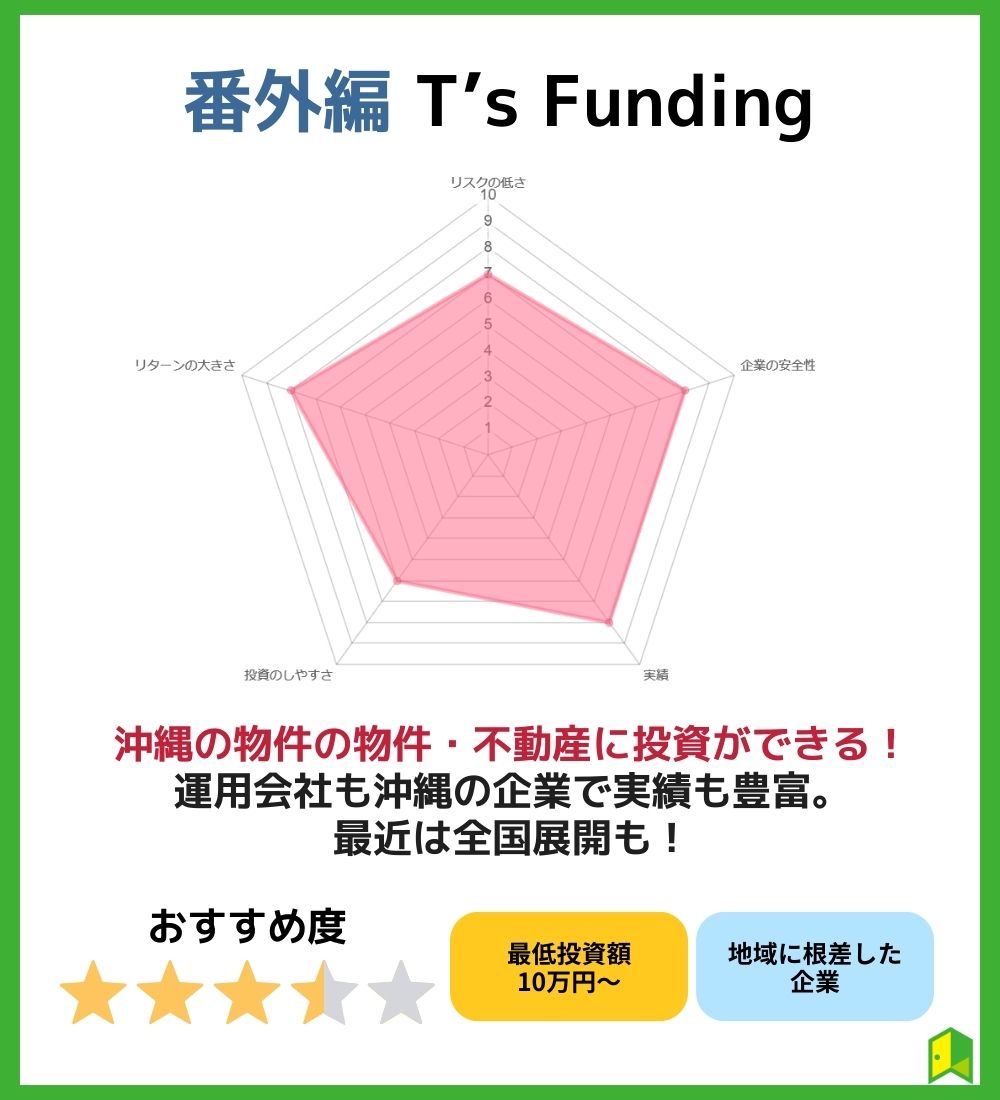

本記事では独自調査のデータをもとに以下の5項目を総合的に比較し、本当におすすめできる不動産クラウドファンディングTOP16を紹介します。

- リスクの低さ

考慮した項目:最小投資金額、直近10件の平均利回り※、直近10件の平均運用期間※ - 運営企業の安全性

考慮した項目:上場の有無、社歴 - 実績

考慮した項目:今までの募集件数 - 投資のしやすさ

考慮した項目:直近一年間の募集ファンド数、参加方法 - リターンの大きさ

考慮した項目:過去の最高利回り※

少額資金で始めたいなら「最小取引単位」を優先する、短期間で大きな利益を得たいのであれば「リターンの大きさ」を重視するなど。

このように漠然とでも自分が重視したいことを考えながら選ぶと、あなたに最適な不動産投資クラウドファンディングが見つかりやすくなります。

おすすめ不動産クラウドファンディング【徹底比較】

実際にどんな会社があるのか気になるな!

主な不動産投資型クラウドファンディングについて、ランキングを見てみましょう。

▼おすすめの不動産クラウドファンディングTOP10

| 名称 | サービス 開始年 | 期待利回り(年) | 対象物件 | 運用期間 | 劣後出資割合 | キャンペーン※ | |

|---|---|---|---|---|---|---|---|

| 1 | COZUCHI | 2019年 | 2.0~50.9% | マンション・店舗・ホテルなど | 2か月~10年 | 10~60% | × |

| 2 |   creal | 2018年 | 2.4~10% | 物流施設・ホテル・ヘルスケア施設など | 2~24か月 | 5~20% | 〇 |

| 3 |   COMMOSUS | 2019年 | 4.2~11.0% | マンション・蓄電池など | 3~30か月 | – | × |

| 4 |   72 CROWD | 2021年 | 4.0~5.0% | マンション・ビル | 3~12か月 | 約20% | × |

| 5 | LEVECHY | 2023年 | 10% | オフィス中心 | 12か月 | 約5~10% | × |

| 6 | TECROWD | 2021年 | 7.0~11.0% | 国内外不動産 | 5~30か月 | 約10% | × |

| 7 |   property+ | 2021年 | 3.0~10% | アパート・マンションなど | 3~16か月 | 4~10% | × |

| 8 | OwnersBook | 2014年 | 4.0~5.1% | マンション・商業ビルなど | 2~31か月 | なし ※不動産担保 | × |

| 9 |   利回りくん | 2019年 | 2.0~5.7% | マンションなど | 3~6か月 | 5~25% | 〇 |

| 10 | Jointo α | 2019年 | 3.2~6.0% | マンション・テナントなど | 6~12か月 | 約30% | 〇 |

| 番外 |   T’s Funding | 2022年 | 5~10% | マンションなど | 3~6か月 | 約10% | × |

※キャンペーンは2026年1月時点

案件によって条件は異なるので、詳細についてはそれぞれのサイトで確認することが大切です。

以下では、それぞれの特徴を解説していきます。

1位:COZUCHI (コヅチ)

ランキング1位は、LAETOLI株式会社が運営するCOZUCHI(コヅチ)。

| サービス名 | COZUCHI(コヅチ) |

| 運営会社 | LAETOLI株式会社 |

| 設立 | 1999年5月20日 |

| 最低投資金額 | 1万円~ |

| 期待利回り(年利) | 4.0~10.0% |

| 総ファンド数 | 138件 |

| 累計投資額 | 約1,183億円 |

| 公式サイト | https://cozuchi.com/ |

1999年に創業したLAETOLI株式会社は不動産投資のノウハウが豊富なため、安心感がありますね。

COZUCHIは都心のマンションを中心に投資が可能です。

期待利回りも高めで、中には50%を超える物件もあるなど、魅力的なファンドが多いという特徴があります。

1万円から投資できるうえに、過去のプロジェクトでは「283%」もの年率利回りも出ています。

※今後の利回りを保証するものではありません。

さらに、COZUCHIの大きな特徴が途中解約できることです。

一般的に不動産投資型クラウドファンディングでは途中解約できないものが多いのに対し、手数料さえ支払えばいつでも解約できます。

急に資金が必要な場合でも安心ね!

- まず、不動産投資をする上で面倒な選定や運用、売却までのシナリオをこのサービスでは自動でやってくれるので(中途売却可能)、忙しい人や不動産に詳しくない人でもスマートフォン一つで不動産投資ができるというのがまずメリットとして挙げられます。わたしも不動産投資に詳しくはないのですが、このサービスを利用してプラス収支になりました。また、ちゃんと選定から売却までのプランを用意して投資する側に投資する前に提示しているので、納得した上で投資することができるというのもメリットの一つです。

- 不動産投資全般に言えることですが、元本・分配金の保証がないという点が挙げられます。どうしても、不動産という商品の性質上、不測の事態によって当初想定したシナリオ通りにいかない場合もあります。このサービスは、中途売却の制度があるので、ほったらかし運用とは言えど、状況によっては、自ら判断しそういった選択を取らなければならないというのは、一つの罠とも言えるかもしれません。

- 利回りが良い物件が多いところが魅力です。優先劣後方式の採用など、リスクが抑えられていて、安心して投資することができます。 1口1万円からの少額投資が可能なので、その点も初心者でも始めやすいですし、出資が確定した後に入金すれば良いので、資金をぎりぎりまで手元に置いておくことができるのも魅力です。 手続き等も複雑なことはなく、アプリで簡単に操作できるのも良いです。

- 利回りの良い物件を選んでくれてはいますが、システム上は元本保証がありませんので、もしかしたら元本を割り込むことが起こり得ます。また、運営会社が上場企業では無いというところも、引っかかるところかもしれません。 ただ、私としては、唯一にして最大と思われるデメリットは、こちらのサービスが有名になったことで、応募する人に対して案件数が少なく、案件になかなか当たらないところです。

- 利回りが高い不動産に一万円から投資できることが、気軽で良い点であると思います。投資を判断する不動産の所在や投資期間や予定利回りなどが、各案件で異なるため、気に入った案件を選んで投資できます。合計募集額が大変高額で先着順で投資可能な案件もあるため、しっかりと最新の情報を普段からチェックすると良いと思います。

- 最近になって大型の募集金額で投資期間の長い案件が目に付くようになりましたので、個別にしっかりと安定した運用がそれぞれで出来ているのかという点で不安がよぎります。また、会社が破綻した場合などに返還される金額も、投資額からは大幅に減少見込みでしょうし、ただちに返還されるとも限らない点で、投資案件の見極めや、なくなっても良い範囲での運用金額がおすすめです。

- コロナ以降不動産の動きが目立つようになってきました。個人的に、投資する不動産の目利きが出来れば借金をしてでも、物件を購入して数年やり過ごして、値上がり後売却して利益を得ます。バブルの時ならば、そのやり方でも良いのですが、今はそこまでは不動産の動きが活性化していません。 大金はかけられないが、余裕の資金で不動産投資するのに一番良いのが、COZUCHIのようなクラウドファンデイングです。動かす金が少額なので安心です。不動産投資は、一般的には、外すとすごい負けになりますが、クラウドファンデイング方式だと、其れはないので投資家としてはハードルがとても低いです。

- クラウドファンディングサービスを利用するデメリットはずばり運用利率の低さです。専門家が、外れがない物件を見つけてきてくれるから、その費用だと考えないといけないのですが、4~6%は利率としては低いです。個人で不動産投資をすると利率は8%あるし、場合によっては10%を超えるものもあります。ローリミドルリターンということなのかと思います。

- 利用するメリットとしては何と言っても手軽に投資することができる点です。短期運用型であれば1万円から始めることができますし、中長期運用型であれば10万円から始めることができるところがメリットです。100万円以上ないとクラウドファンディングに投資ができないわけではないので、手軽にクラウドファンディングに投資ができるCOZUCHIは魅力的です。

- 抽選型の案件だとその案件に投資したくても抽選に外れてしまって投資することができないといった点がまず1つ目のデメリットです。また先着順の案件はかなり人気のある案件だとすぐに募集枠が埋まってしまって投資することができないところもデメリットです。そしてCOZUCHIは、案件ごとに入金口座が異なるといった不便さがあります。ファンドに当選したらその都度指定される口座に入金をしなければいけないので、これが結構面倒くささを感じます。

- 初心者でもスマホで気軽に資産運用できることが一番メリットだと思います。対象が好立地かつ収益性の高い投資物件が厳選されているのでプロの目で選ばれているので安心です。 また想定利回りが2%程度のファンドから20%のファンドまで、幅広く提供されているので自分に合ったリスクとリターンを計算して投資できるので幅広く選考できます。

- COZUCHIを運営している会社は上場していないので、正確な経営状況を把握することができません。大きな投資をするにあたって不安が残ることが最大のデメリットだと思います。 また案件に応募方法が抽選・先着とあるが人気のある案件はどちらの条件でも多数の応募が集まるので、投資できないことがあるのでデメリットだと思います。

- 劣後出資割合は高ければ高いほどリスクが軽減されます。COZUCHIの直近10件の平均劣後出資割合は、5.91%です。(2025年1月時点)一般的な不動産クラウドファンディングの劣後出資割合は10~30%程度なので、比較すると低いです。

- COZUCHIは不動産クラウドファンディングという投資です。不動産クラウドファンディングは出資法により元本保証を禁止されています。

- 利回りが高いものが多く、また都心のプロジェクトが多いので安心して投資ができます。

- 人気のプロジェクトは一瞬で募集が締め切られたりするので、その点を改善してほしいです。

- 繰り返しですが不動産の投資ファンドには不安がありましたが、冷静になると不動産はこれからも伸びる余地が大きく、さらに自分よりも遥かに詳しい専門のプロ集団が運営・管理を行っているので利益が今後も伸びると期待でき満足しています。

- 万が一にファンドの運営状況が悪くなった際に適切な情報公開が行われるのかは、まだ少し不安があります。

- COZUCHIは先着式と抽選式の2種類の応募方式を採用しています。 先着式は応募開始時間になると投資受付を行いますが、あっという間に資金が集まり満額達成になることが多いです。

- 案件数ってこんなもんなのというのが気になる点で、デメリットにおいては抽選での競争率が高すぎる点がデメリットで改善を上げるとすれば案件数を増やしてほしいです。

- 運用期間の選択肢がとても広いですし、運用をしている最中であっても換金を行える点は特に満足しています。

- 競争率が高く応募をしてもなかなか抽選に当選しないので、その点の改善に期待したいです。

- 運用に関してのサポート体制が良く、不動産投資に関して聞きたい事や不安に感じる事があれば、いつでも質問できるところが良いです。

- 抽選方式の案件がほとんどなのでなかなか当選しないことが挙げられます。

- 投資したファンドが元本割れしたり、配当利回りが下がったりすることが今のところありません。

- ファンドへの応募の当選確率がもっとあがってほしいです。

- 予定よりも多く配当があったり、予定より下振れした事がないので満足しています。期間が短いのも気に入っています。

- 毎回抽選になり、ものすごい倍率になることも多く、実際に投資出来た件数よりもハズレた事の方が多いです。

- 短期から長期まで幅広く運用している事やファンドの運用途中でも途中解約が可能なところです。

- 当選確率が非常に低くファンドに応募しても落選通知ばかり届いた事です

- 今まで投資した分はすべて正常償還されていて安定感を感じるが、応募してもなかなか当選しないのが残念です。

- どのファンドも倍率が高く、なかなか当選しないので、何か対策をしてほしいです。

- 都内にある不動産をメインに扱っているので、利回りが高くて安定した投資ができているからです。

- 投資先が少ない上に抽選式が多いので、投資ができない場合があるのが不便に感じます。

- 初心者でも分かりやすく短期運用でも長期運用でもどちらでも可能なのでとても自由があって良いです。

- 元本保証をされていないので損をしてしまう可能性があるのがデメリットだと思いました。

- 非常に魅力的なファンドが多く、軽い気持ちで不動産に投資できる点が大変魅力的です。

- 普通にインデックス型の投資信託を買った方が総合利回りは上がるのではないかという疑問があります。

- 想定利回りが比較的高く、リスクが少なく堅実に運用できるため、満足しています。

- 抽選に当たりづらいので、もう少し当たるように改善してほしいです。

- 他の不動産クラファンより比較的利回りも良く、案件も都心中心で安心できると思うからです。

- 資金が長い間拘束されてしまうことと常にプロジェクトがあるわけではないことです。

- 実際にリターンが出ていることです。また少額から始められるので、不動産のことを勉強しながら投資を進めていける点です。

- 一部抽選式の案件もあるため、自分が望んだ商品に100%投資できるとは限らない点です。

- リスクも最小限に抑えて利用できるのが個人的には、良かったです。

- 自分自身は、デメリットに、感じているような、ところはないです。

- プロジェクトの詳細がしっかり公開されているので、少額でも投資判断がしやすい点。過去に参加した不動産プロジェクトで、期日通りに利回りを受け取れたことも満足しています。

- 投資できるプロジェクトの数が少ない点。株式投資などと比べると、どうしても見劣りしてしまいます。

- 少額から始められ、安定したリターンが期待できる点に満足しているためです。

- 情報提供のタイミングや案件の詳細がもう少し早く欲しいと感じることがあります。

- 色んな開発プロジェットが魅力的だし、次々に更新されるので、何回もチャレンジできる点が良い。途中解約が可能で柔軟性がある点も良いです。

- 総合課税の対象となるので、税金を考慮すると収益が思ったほど増えないです。

- 他のクラファンは利回り通りの配当だが、COZUCHIは予定利回りより上振れて配当される可能性があり、わくわく感があって楽しいです。

- 雑所得になるので考えて投資しないと国民健康保険料などが高額になってしまう点です。

★COZUCHI過去人気ファンドをもとに投資シミュレーション

実際にCOZUCHIで運用した場合、いくらの収益になるかシミュレーションできる機能を作りました。

あなたの希望投資額で見込める利益をチェックしてみましょう!

※このシミュレーションは仮想的な計算に基づいており、実際の投資結果を保証するものではありません。

2位:CREAL (クリアル)

CREAL(クリアル)は、クリアル株式会社が運営する不動産投資型クラウドファンディングの先駆けのような存在です。

| 項目 | 詳細 |

|---|---|

| 運営会社 | クリアル株式会社 |

| 最小投資金額 | 1万円 |

| 参加方法 | 先着 |

| 公式サイト | https://creal.jp/ |

2011年に創業したクリアル株式会社は不動産投資運用プロセスのDXを大胆に推進し、業務効率向上とリターン向上を目指す新しい資産運用会社です。

2022年4月には東証グロースに上場した、今勢いのあるベンチャー企業だね!

これまでに累計932億円を調達していますが、配当遅延や元本割れはありません。

※2026年1月14日時点での実績

案件によって異なるものの、運⽤物件の空室リスクに対する対策としてマスターリース契約を⾏っているため、賃料収⼊が保証されるのが特徴的です。

売却スケジュールは十分な余裕を持って設定されており、運用終了したファンドの多くで早期償還を実現しているワン!

さらに、 国土交通省発行の「不動産特定共同事業(FTK)の利活用促進ハンドブック」にCREALの事例が掲載されるなど、実績への信頼も抜群です。

不動産投資型クラウドファンディングを始めるなら、まずはCREALから始めてみるのがおススメですよ。

募集ファンドも他社に比べて多いから、応募しやすそう!

ランキング2位に輝いたポイントは、キャンペーンの規模の大きさです。

なんと、初回限定特典で最大5万円分のAmazonギフト券がもらえます。

- アプリで簡単操作ができるし、サイトもシンプルで使いやすいのが良い。配当金シュミレーションがけっこう便利で活用できる。 物件を探す際には、対象物件に関する詳しい情報を見ることができるのも良い。初心者なので、どこをどう見たら良いのか分からないところもあるが、情報を開示してくれているという安心感につながっている。また、自分はまだ手を出していないが、マンションなどの不動産以外にも幅広い物件への投資が可能なのも面白い。さらには、上場企業が運営しているという安心感もある。

- こういうサービスが人気になってきたので仕方がないとは思いますが、特に人気の物件などはすぐに埋まってしまって、希望の物件になかなか投資できないのがデメリットです。 長期にわたって投資する物件もありますが、途中解約できないので、そこは要注意だと思います。 また、応募するにあたって、事前入金が必要となってくるので、当選してから入金すれば良いというサービスがあることを考えると、そこはデメリットと言えます。 さらに手続き的なことで言えば、口座入金時の振込手数料や出金する際の手数料が、利用者負担になるところもデメリットです。

- 1万円から投資を始めることができるといった投資のハードルが低いのがメリットです。色々な不動産投資の案件に1口1万円で投資をすることができるといった手軽さがあります。それから万がCREALを運営する会社が破綻したとしても投資家の資金は原則返還されるといった分別管理になっている点もメリットの一つとしてあります。

- CREALの不動産案件の投資をしてしまう途中解約をすることができないこともあって、投資をしている期間中は資金が拘束されてしまいます。そのため運用期間が長くなればなるほど、景気動向や不動産市場の変化が生じた場合には対応することができないこともあります。 それから人気のある不動投資の案件は募集が殺到してしまって、投資できないこともしばしばあります。募集開始からたった数分で募集が締め切らてしまうのを経験して非常に残念な気持ちになることもあります。

- 不動産投資をする場合、①現物投資、②REITの購入、③クラウドファンディングの利用と主に3点の選択肢が考えられるが、現物投資だと借入をしない限り難しく、REITは投資信託なので本格的な不動産投資とはいえない。クラウドファンディングの中でも、CREALなら少額で本格的な不動産投資を始めることができるのがメリットだと思う。

- 1つは運用期間終了まで原則途中解約ができない点です。期中での損切りができず流動性も低いため、投資前にある程度まとまった資金が必要になるでしょう。もう1点は人気が高い案件は募集がすぐに締め切られてしまうため、例え資金があったとしても100%自分の希望通りの投資ができるとは限らない点です。中には募集開始後、数分で締め切られてしまう案件もあるほどです。

- CREALは、登録から投資までネットで完結できる所や、ほったらかしで配当金を待つだけのシステムに感激でした。また、CREALは、東京証券取引所グロース市場に上場している不動産アセットマネジメント会社でありますので、上場されていることで絶大な信頼感を得ることができました。 Amazonギフト券がもらえるキャンペーンを不定期に実施している点も魅力的です。

- 途中解約ができませんので、そこが初心者にとっては少し敷居が高い部分ではないかと思いました。 また、競争が激しい案件のため投資できない場合もあると言うこともありました。資金調達率が100%になった時点で前倒しで終了しますので、そこも初心者では中々読めない点であると思いました。

\Amazonギフト券最大50,000円分プレゼント/

上場企業が運営・元本割れ0件の不動産投資クラウドファンディング「CREAL」

※投資家登録だけでも2,000円分のAmazonギフト券がもらえます!

●CREAL過去人気ファンドをもとに投資シミュレーション

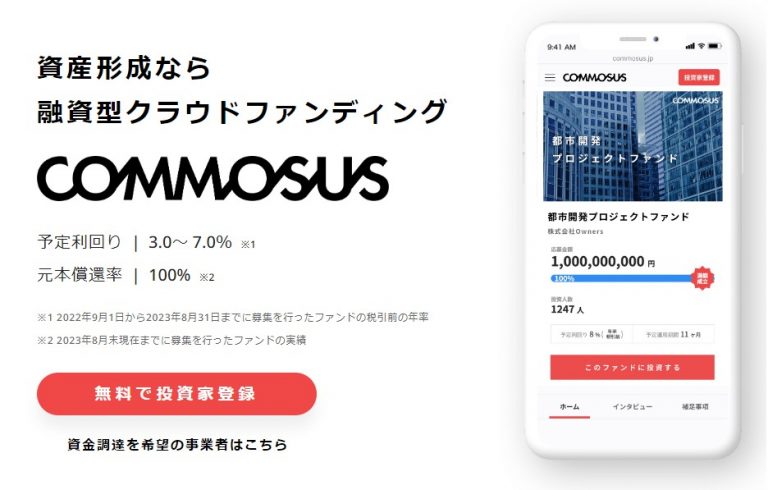

3位:COMMOSUS(コモサス)

COMMOSUSは融資型クラウドファンディングとして、企業に対して個人がオンライン上で融資できるサービスです。

元々は「CAMPFIRE Owners」という名称でしたが、2022年12月よりサービス名を「COMMOSUS」に変更し、運営されています。

貸付先からの返済が利益の源泉となるため、貸し倒れが起きない限り、元本が減るリスクは基本的にありません。

不動産クラファンのように、不動産価格の変動によって元本割れするリスクはないワン!

特に注目なのが案件の多様性で、不動産クラウドファンディングのような案件はもちろん、蓄電池や自然エネルギーを対象にしたファンドも存在。

色んなタイプのプロジェクトに融資できるのは、COMMOSUSならではだね!

最低投資金額は1万円なので、はじめての融資型クラウドファンディングにもぴったりのサービスです。

\新規登録キャンペーン中/

2026年2月1日(日)~2月28日(土)まで!

新規口座開設&ファンド投資で最大1万円分のAmazonギフト券がもらえる!

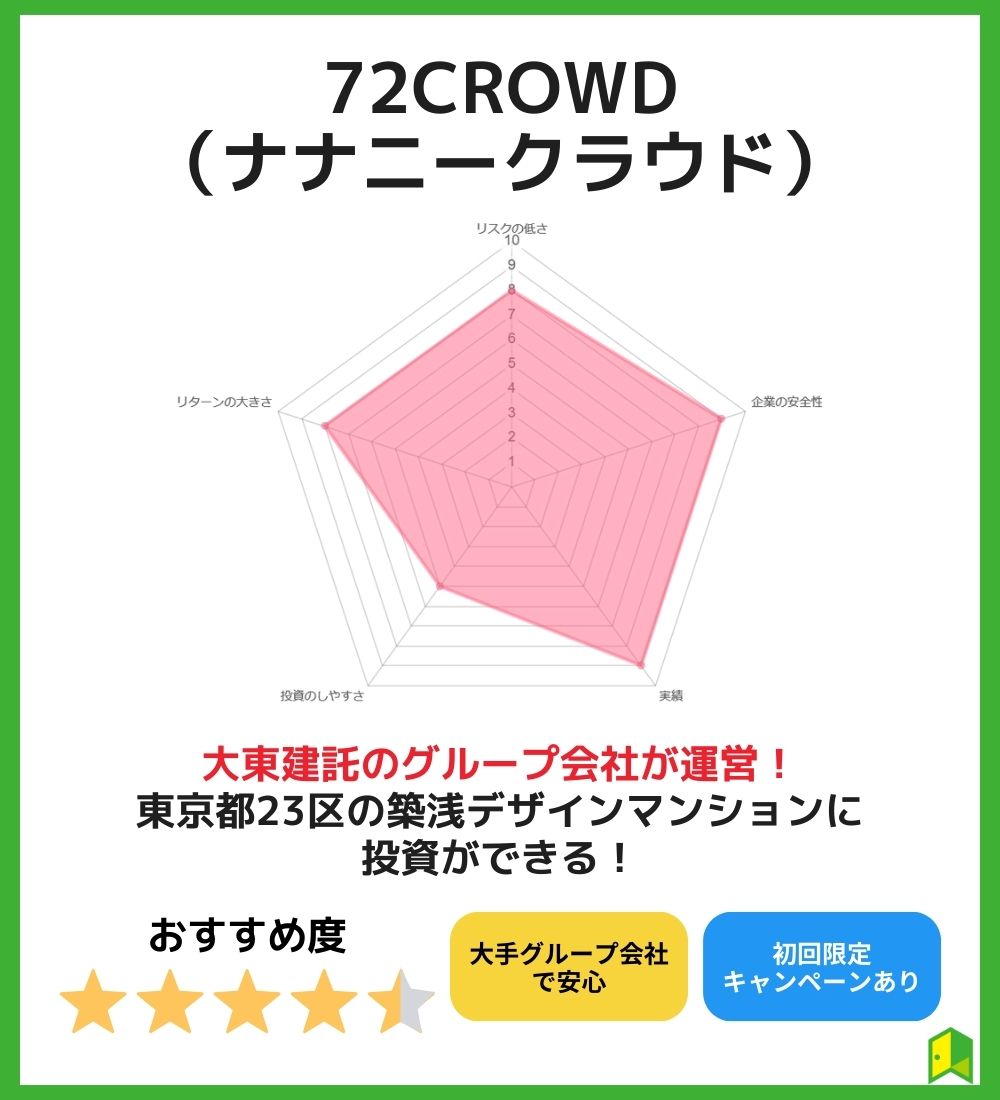

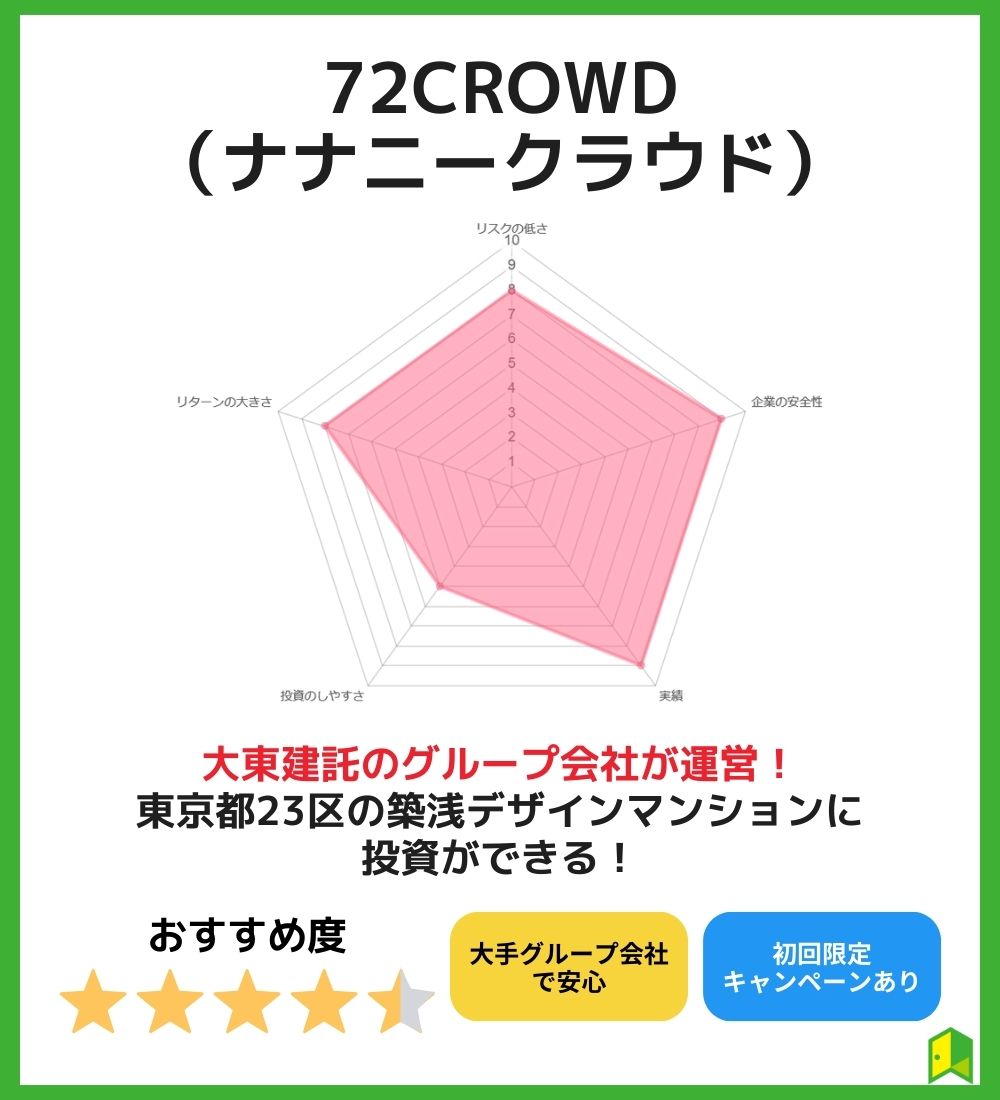

4位:72CROWD

72CROWDは「お金の学びと実践で、豊かな人生を支援する。」をコンセプトに、投資家の資産運用のサポートも行っています。

| 項目 | 詳細 |

|---|---|

| 運営会社 | 株式会社インヴァランス |

| 最小投資金額 | 10万円 (最低投資金額は1万円だが、最低募集口数は10口) |

| 参加方法 | 抽選 |

| 直近10件の平均利回り※ | 3.8%〜5.0% |

| 実績(今までの募集件数)※ | 11件 |

| 平均運用期間※ | 7.54ヶ月 |

| キャンペーン | なし |

| 公式サイト | https://72crowd.com/ |

運営会社の株式会社インヴァランスは首都圏を中心に多くの不動産開発の実績があります。

さらに、賃貸管理では入居率が96.15%という高い入居率を実現しており、安定した運用が実現されています。

親会社はプライム市場上場の大東建託株式会社だから、安心だワン!

72CROWDの案件では、東京23区の資産価値が高い物件に投資でき、今後の価格上昇や利回りが期待できるでしょう。

ただし、72CROWDの最低投資金額は10万円とやや高めに設定されているので、比較的まとまった資金がある人向けのサービスといえるでしょう。

\無料で会員登録/

首都圏を中心に多くの不動産開発実績があり、応募率が高い!

投資先は、プロが厳選したインヴァランスの自社商品!

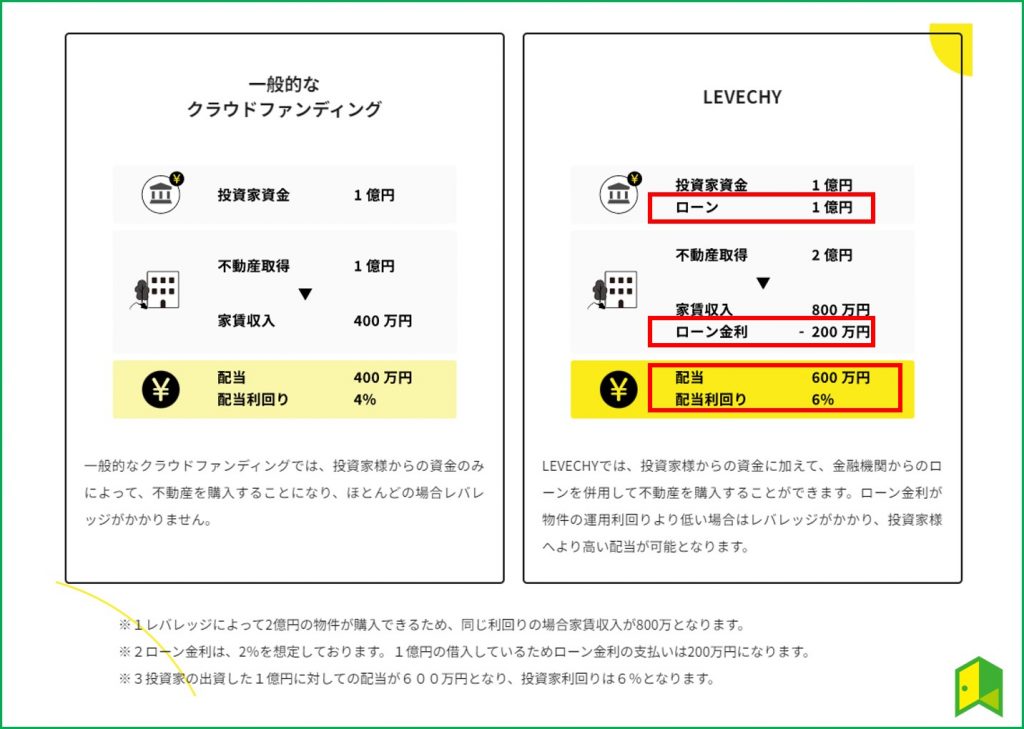

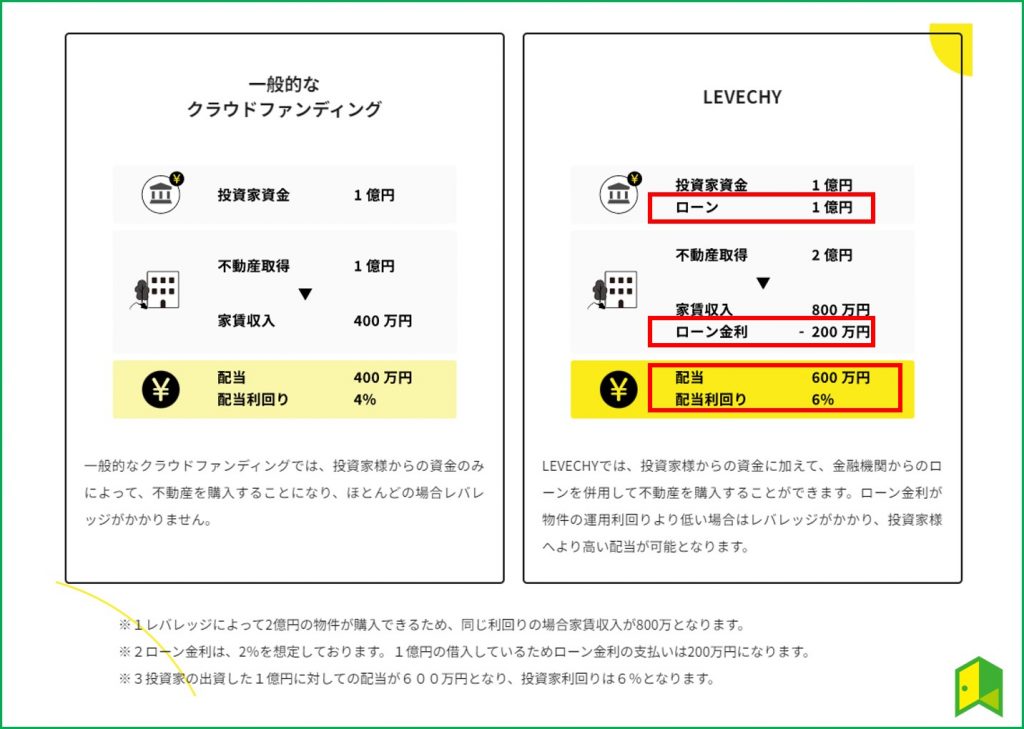

5位:LEVECHY(レベチー)

LEVECHY(レベチー)は2023年5月にリリースされた新サービスで、独特のスキームが注目を集めています。

| 項目 | 詳細 |

|---|---|

| サービス名 | LEVECHY(レベチー) |

| 運営会社 | 株式会社LEVECHY |

| サービススタート | 2023年5月 |

| 設立 | 2012年1月 |

| 所在地 | 東京都港区赤坂1-11-28 JMFビル赤坂01 5F |

| 最小投資金額 | 1万円 |

| 参加方法 | 先着・抽選 |

| 公式サイト | https://levechy.com/ |

一般的な不動産クラウドファンディングは不動産特定共同事業1号・2号許可事業であるのに対し、LEVECHYは不動産特定共同事業3号・4号事業として許可を受けています。

そのため、レバレッジを活用した「高配当」と、事業者が倒産しても投資家の資産は保護される「倒産隔離」を実現しています。

まず、レバレッジを活用した「高配当」ですが、以下の画像の通りローンを活用することで、投資家の資金は1億円のままでも、2億円の物件へ投資できます。

そのため、家賃収入が物件価格の4%であったとしても、2億円の物件(2倍)なので800万円の収入になります。

そこからローン金利が2%の場合、200万円が金利支払いで消えますが、最終的には600万円の配当となり、利回りが6%となるのです。

運営会社は2012年設立で様々な取引先・実績があるから、大きな心配は不要だワン!

安全性と利回りを高めた独特なスキームは要注目です。

- 安全性が確立されている3つのポイントが大変素晴らしいと思いました。 まずは投資家の資産を守る「倒産隔離」と言う観点でのスキーム採用で、万が一倒産するようなことがあっても投資案件としてユーザーに影響しないような配慮がなされていることや、投資家の配当収入を守る信託安全が確保されていること、それに加えて投資家をあらゆるリスクから保護する機能もあります。 こういった要素が、レベチーに最終決定した決めてです。

- レベチーでは、仮登録をした後に本登録をします。セキュリティー面では素晴らしいと思えましたが、会員登録がやや煩雑で複雑だと感じました。 また、元本保証がないことや実績が少ないと言う点についても、今後どうなるか分からない要素をふんだんに含んでいると思いました。手数料がかかる所についても、残念な部分でした。

- 「LEVECHY」を利用するメリットは、何と言っても高い利回りを期待できるところです。それに「LEVECHY」では、募集ファンドに関して詳細な情報を開示してくれていますので投資するかどうかの判断がしやすいところもメリットです。ファンドの概要や物件の特徴だけでなく、さらにはリスクといった情報まで開示してくれています。この手厚い情報開示は安心材料になります。

- 2023年5月にスタートしたばかりの「LEVECHY」は、過去の実績が少な過ぎるために、今後どのくらいのスパンでファンドが募集されるのか未知数なところがデメリットとなります。また募集ファンドの案件が少な過ぎるのもデメリットです。 それから出金の際にGMOあおぞらネット銀行以外だと出金手数料がかかってしまうのもデメリットです。

会員登録は無料なので、まずは公式サイトを見てみましょう。

\少額から不動産投資ができる!/

★LEVECHY過去人気ファンドをもとに投資シミュレーション

実際にLEVECHYで運用した場合、いくらの収益になるかシミュレーションできる機能を作りました。

あなたの希望投資額で見込める利益をチェックしてみましょう!

※このシミュレーションは仮想的な計算に基づいており、実際の投資結果を保証するものではありません。

6位:TECROWD (テクラウド)

「TECROWD」はTECRA株式会社が運営しています。

| サービス名 | TECROWD(テクラウド) |

| 運営会社 | TECRA株式会社 |

| 設立・開業 | 2001年5月 |

| 資本金 | 1億5,660万円 |

| 最低投資金額 | 10万円~ |

| 想定利回り(年利) | 平均10.0%以上 |

| 公式サイト | https://tecrowd.jp/ |

TECROWDの大きな特徴として、国内不動産だけでなく国外の不動産にも投資できるという点が挙げられます。

特に新興国の不動産が多いのですが、新興国といっても日本の建築メーカーが工事に携わっているため安心できます。

最低投資金額は10万円と高額ながら過去の投資案件はすべて完売し、中には即日完売する案件も多く、注目を集めています。

想定利回りも高めに設定されており、運用期間も4か月~30か月と短~長期があるため、幅広いニーズに対応しています。

想定年利が平均9%以上なのは嬉しいね!

\平均想定年利9%以上/

低リスク・高利回りのファンドで海外不動産に投資しよう!

想定年利9%超(1~35号ファンド平均)のTECROWDは会員登録無料です。

7位:property+(プロパティプラス)

プロパティプラスは、飯田グループホールディングスのグループ会社であるリビングコーポレーションが運営しています。

| 項目 | 詳細 |

|---|---|

| 運営会社 | 株式会社リビングコーポレーション |

| 最小投資金額 | 1万円 |

| 参加方法 | 先着 |

| 直近10件の平均利回り※ | 3.3% |

| 過去の最高利回り※ | 10.0% |

| 実績(今までの募集件数)※ | 34件 |

| 直近10件の平均運用期間※ | 5.8ヶ月 |

| 直近1年間の募集ファンド数※ | 8件 |

| 最低投資金額 | 1万円 |

| キャンペーン | なし |

| 公式サイト | https://propertyplus.jp/ |

飯田グループホールディングスは上場企業で、分譲住宅⽇本⼀を誇る企業です。

プロパティプラスの特徴としては、政令指定都市を中心に全国規模で商品開発を行っており、高い人気を誇るデザイナーズマンションを提供している点です。

安⼼の飯⽥グループの自社開発物件に1万円から投資ができるので、手堅く運用をしたい方におすすめです。

さらに、特許工法である「10-4(TEN-FOUR)CUBE」を用いり、通常3階建てしか建てられない場所に、4階建ての建築が可能になっています。

特許により、ワンフロア分の賃料収入も向上(33%)するみたいだよ!

また、夢応援不動産という珍しいサービスも提供しています。

出資金を用いて、不動産購入を通じて入居者を資金面や活動面などで応援するサービスです。

「IT分野で活躍したい」や「飲食店を始めたい」などが例として挙げられています。

夢応援不動産は、運営会社・投資家・入居者の三方良しを実現しているワン!

ファンドは先着順の募集になるので、まずは会員登録をして新着ファンドにすぐ投資できるように準備しておくことがおすすめです。

\自社開発物件で手堅く運用/

デザイン性と機能性から高い入居率を誇るプロパティプラス。

豊富な開発実績と高い稼働率で安心して投資できます!

プロパティプラスの詳細については、「【本音】property+(プロパティプラス)の口コミ・評判は?キャンペーン情報やメリット・デメリットも解説」の記事で解説しています。

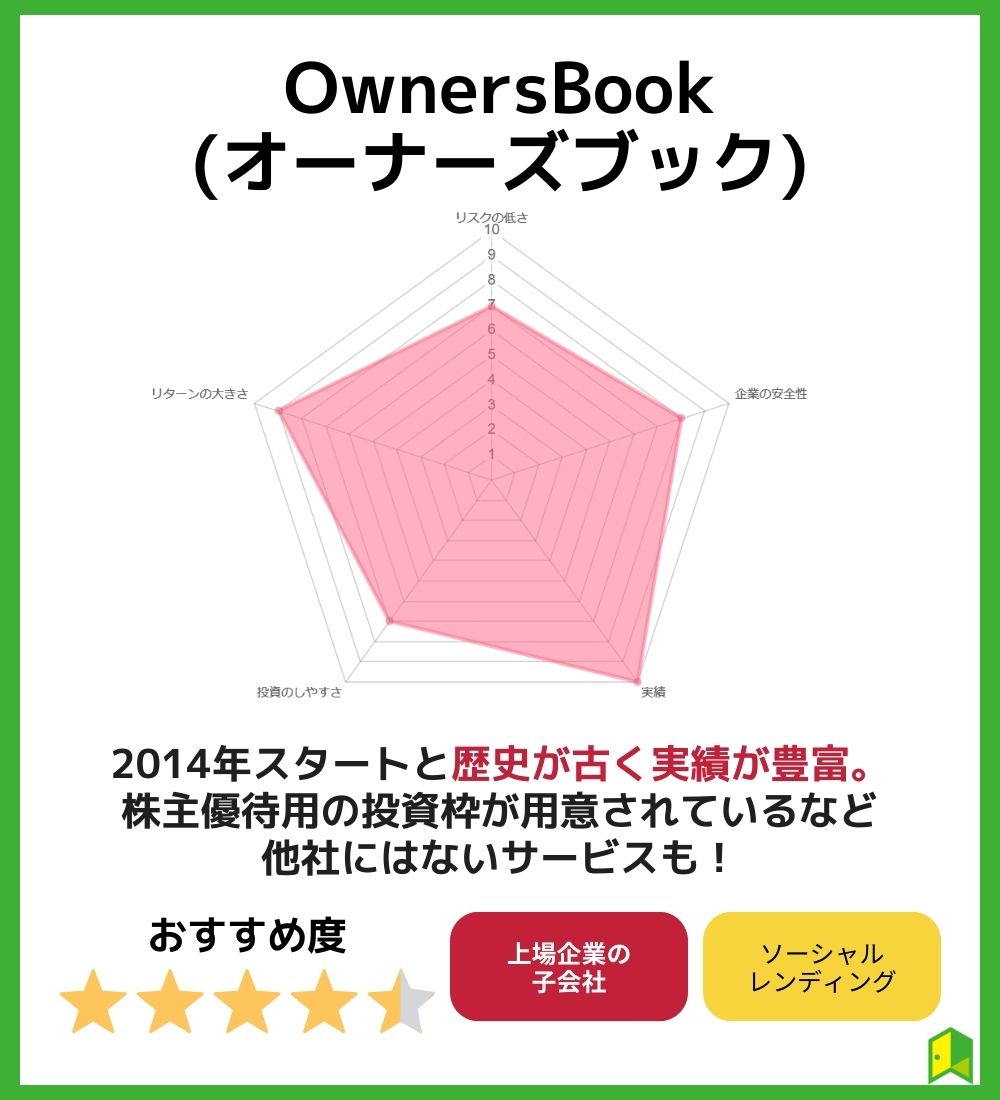

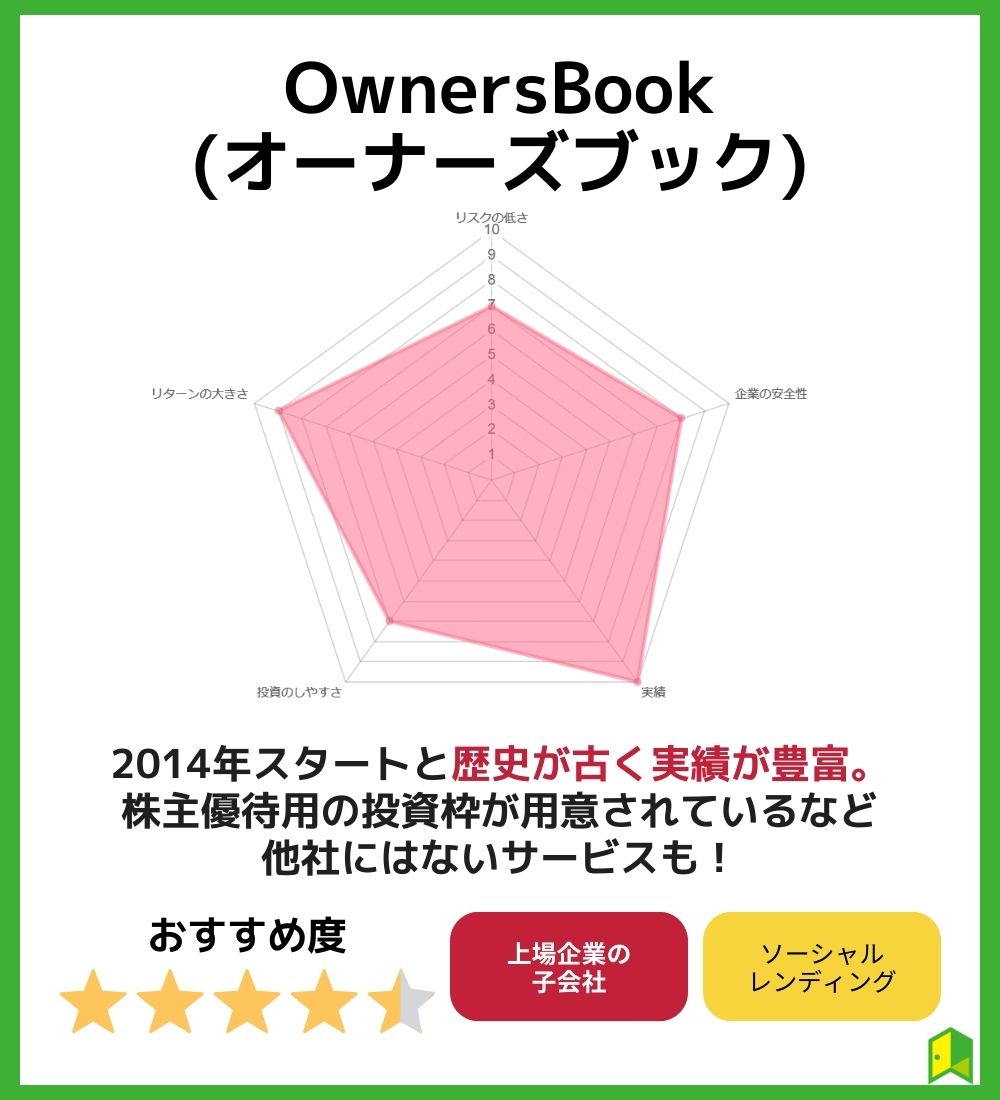

8位:OwnersBook(オーナーズブック)

OwenersBook(オーナーズブック)は ロードスターインベストメンツ株式会社が2014年に始めた、国内で初めての不動産特化型のソーシャルレンディングサービスです。

| サービス名 | OwnersBook(オーナーズブック) |

| 運営会社 | ロードスターインベストメンツ株式会社 |

| 貸付・債権管理等 | ロードスターファンディング株式会社 |

| サービス開始 | 2014年 |

| 正常償還率 | 99.6%(1件返済遅延のため) |

| 累計投資金額 | 約711億円 |

| 平均予定利回り | 約3.0~5.0% |

| 公式サイト | https://www.ownersbook.jp/ |

上場企業が親会社であるため、信頼して投資ができるでしょう。

個人でも法人でも投資することができ、独自の優待制度にも特徴があります。

Ownersbookは「貸付型」と「エクイティ型」のファンドを組成しています。

ファンドのタイプを選べるクラウドファンディングは多くありません。

自分の投資方針に合わせて選択したい方は、Ownersbookをおすすめします。

応募するには先着方式のほか、親会社であるロードスターキャピタル株式会社の株主優待を使えば優先的に申し込むことができます。

株主優待は、ロードスターキャピタル株式会社を100株以上かつ6か月以上継続して保有している株主へ送られます。

\株主優待が使える/

国内初の不動産特化型のソーシャルレンディングサービス!

安定した利益配当を狙うならおすすめ!

9位:利回りくん

株式会社SYLAが運営する「利回りくん」。

地域創生や社会貢献・誰かの夢を応援することをコンセプトにした不動産投資ができます。

| サービス名 | 利回りくん |

| 運営会社 | 株式会社シーラ |

| 設立 | 2010年9月29日 |

| 資本金 | 4億4,652万円 |

| 最低投資金額 | 1万円~ |

| 平均利回り | 4.4% |

| 登録会員数 | 約28万人(2025年1月時点) |

| 公式サイト | https://rimawarikun.com/ |

利回りくんの特徴として、取り扱い物件が独特なものが多いという点が挙げられます。

前澤友作氏や堀江貴文氏といった著名人とのコラボ物件の取り扱いがあり、金銭のリターンだけでなく割引券やライブチケットなどの特典がつく案件もあります。

不動産投資の利回りだけでなく、コンセプトも重視したいという方におすすめのサービスだね!

また、2021年からは楽天ポイントとの提携も始まったため、以下のような形で効率よく貯まるのがポイントです。

- 毎日利回りくんログインで楽天ポイントプレゼント

- 誕生日はログインで100ポイントゲット

- ファンドへの出資額に応じて0.5%相当のポイントゲット

\ 1万円から不動産投資ができる/

不動産を通して社会貢献と地域創生ができる画期的なサービス!

ログインだけで楽天ポイントも貯まる!

10位:JointoJointoα (ジョイントアルファ)

東証一部上場企業である穴吹興産株式会社が運営する「Jointo α(ジョイントアルファ)」。

西日本最大級のマンション開発という実績を持つ、東証スタンダード上場企業が運営会社というのが安心ポイントです。

| 項目 | 詳細 |

|---|---|

| 運営会社 | 穴吹興産株式会社 |

| 最小投資金額 | 10万円 |

| 参加方法 | 抽選・先着 |

| 直近10件の平均利回り※ | 3.2% |

| 過去の最高利回り※ | 6.0% |

| 実績(今までの募集件数)※ | 29件 |

| 直近10件の平均運用期間※ | 7.8ヶ月 |

| 直近1年間の募集ファンド数※ | 4件 |

| キャンペーン | 有り |

| 公式サイト | https://join-to.jp/ |

最低投資金額は10万円からと、他の投資型クラウドファンディングに比べると高めの設定ですが、ライバルが少ないという利点もありますね。

期待利回りも3~6%で、3%台のファンドが多いことから手堅く運用していると言えるでしょう。

投資対象は全国のマンションだから、地方の物件に興味があるという方にもおすすめだよ!

- jointαを利用するメリットは、運営母体が大手不動産会社の穴吹グループであること、投資対象が区分所有マンションであることは、大きなメリットだと思う。また、一口あたりの投資額が小さい点も魅力的であるといえる。

- 区分所有マンションが投資対象であること、それほど長期で運用しないことなどが挙げられる。つまり、リスクが少ない分リターンも少ないといえる。 安定性が高いという評価もできるが、キャピタルゲインを狙う様な案件が多くない点は、不動産投資のダイナミックな側面は持っていない。

- まず投資する上で重要なファンドの情報が詳細になっているところが良いです。また物件の概要や収支の想定スキームなどが必要な情報が事細かに記載されているので投資するかどうかの判断がしやすいというメリットがあります。さらに「Jointoα」が扱うファンドは、立地や品質の優れた選りすぐりの物件が多いという点もメリットです。

- 初心者向けではないところが残念なところです。最低投資金額が10万以上からになってしまうので、1万円や1円から始められる他のクラウドファンディングサービスとは違って、投資のハードルが高めです。それと予定分配率が3%台が多いこともあって、8%や10%を超えるファンドは期待できないところもデメリットです。

\最新ファンドをチェックする/

上場企業が運営するジョイントアルファでは、利回り3~6%の物件へ投資可能。

手堅く運用したい方は要チェック!

11位:ちょこっと不動産

「ちょこっと不動産」は株式会社良栄(りょうえい)が運営する不動産クラウドファンディングサービスで、一万円から始められます。

| 項目 | 詳細 |

|---|---|

| サービス名 | ちょこっと不動産 |

| 運営会社 | 株式会社良栄 |

| サービス開始 | 2021年3月 |

| 予定利回り | 3.9%~7.0% |

| 最低投資金額 | 1万円 |

| 運用実績 | 40件 |

| 公式サイト | https://chokotto-fudousan.jp/ |

運営会社の株式会社良栄は30年以上の実績と堅実な財務基盤を持ち、首都圏を中心に幅広い不動産事業を展開しています。

不動産業界で30年以上の実績があるから安心だね!

ちょこっと不動産では劣後出資割合1が比較的高いので、投資家の元本保全に配慮した設計です。

劣後出資割合は30〜40%と高い!

過去には劣後出資割合が67%のファンドもあったワン!

\1万円から始める不動産投資/

ちょこっと不動産なら1口1万円からインターネットで気軽に不動産投資を始めることができます。

まずは無料で会員登録をしてみましょう。

12位:VICTORY FUND(ビクトリーファンド)

Victory Fund(ビクトリーファンド)は、カチデベロップメント株式会社が運営しています。

| 項目 | 詳細 |

|---|---|

| 運営会社 | カチデベロップメント株式会社 |

| 最低投資金額 | 10万円 |

| 参加方法 | 先着方式 |

| 平均想定利回り※ | 約8% |

| 過去の最高利回り※ | 約18% |

| 実績(今までの募集件数)※ | 32件 |

| 直近10件の平均運用期間※ | 約11ヶ月 |

| キャンペーン | なし |

| 公式サイト | https://victory-fund.jp/ |

Victory Fundはキャピタルゲインを主な収益源とするファンドを提供しています。

よって、想定年利回りは6.0%〜12.0%と、不動産クラウドファンディング業界でも高水準です。

キャピタルゲインを主な収益源とすると、ハイリスク・ハイリターンになる傾向が強くなるみたいだね!

13位:Funvest(ファンベスト)

Funvestは大和証券グループとクレディセゾンの合弁会社であるFintertech株式会社が運営しています。

| 項目 | 詳細 |

|---|---|

| 運営会社 | Fintertech株式会社(大和証券グループ) |

| 最低投資金額 | 10万円 |

| 参加方法 | 先着方式 |

| 直近10件の平均利回り※ | 約3.315% |

| 過去の最高利回り※ | 約3.5% |

| 実績(今までの募集件数)※ | 約180件 |

| 直近10件の平均運用期間※ | 約10ヶ月 |

| キャンペーン | 新規登録で1,000円分、初回投資で1,500円分のAmazonギフト券プレゼント(期間未定) |

| 公式サイト | https://ftt-funvest.jp/ |

Funvestは金融業界での豊富なノウハウと信頼性の高い運営体制が確率されています。

また、リスクを抑え、安定的な運用を目指したい人に適したサービスです。

安心して投資ができるね!

投資先も多様で、海外の案件にも投資できます。

例えば、モンゴルの商業銀行への貸付とかがあるワン!

14位:Rimple(リンプル)

Rimple(リンプル)は上場企業プロパティエージェント株式会社が運営する不動産クラウドファンディングサービスです。

| 項目 | 詳細 |

|---|---|

| 運営会社 | プロパティエージェント株式会社(東証プライム上場) |

| 最低投資金額 | 1万円 |

| 参加方法 | 抽選方式 |

| 直近10件の平均利回り※ | 約2.8% |

| 過去の最高利回り※ | 約10% |

| 実績(今までの募集件数)※ | 約114件 |

| 直近10件の平均運用期間※ | 約6ヶ月 |

| キャンペーン | なし |

| 公式サイト | https://funding.propertyagent.co.jp/ |

Rimple(リンプル)は東京23区のマンションに特化しており、少額からの投資が可能です。

また、優先劣後構造により、リスクを抑えた設計になっています。

安定した運用を重視する初心者や、少額から不動産投資を始めたい方にピッタリだワン!

多くの案件が半年~1年以内で終了するので、短期運用したい人にもオススメ!

抽選制のため、人気案件では投資ができないこともあるので、注意が必要です。

15位:大家どっとこむ

大家どっとこむは、株式会社グローベルスが運営している不動産クラウドファンディングです。

少額から手軽に不動産投資ができます。

| 項目 | 詳細 |

|---|---|

| 運営会社 | 株式会社グローベルス(親会社:Jトラスト株式会社) |

| 最低投資金額 | 1万円(案件により異なる場合あり) |

| 参加方法 | 先着方式(案件によっては抽選方式もあり) |

| 直近10件の平均利回り※ | 約5.9% |

| 過去の最高利回り※ | 12% |

| 実績(今までの募集件数)※ | 約115件 |

| 直近10件の平均運用期間※ | 6~12ヶ月 |

| キャンペーン | 不定期で実施(例:特定案件への投資でAmazonギフト券プレゼントなど) |

| 公式サイト | https://cf-ooya.com/ |

大家どっとこむは優先劣後方式を採用しているため、投資家の元本が保証されやすいです。

また、一部のファンドでは、買取保証契約2を結んでおり、リスク軽減策が強化されています。

ブロックチェーン技術を活用したSTO3スキームを導入しており、運用中でも出資持分の譲渡が可能。

投資家登録から投資までの手続きは、すべてオンラインで完結します。

運用中でも譲渡ができるなんてすばらしいね!

STOを採用することで手続きを効率化し、発行・管理コストの削減が期待できるワン!

16位:投活

投活は株式会社トラストが運営している不動産クラウドファンディングサービスです。

一万円から投資ができます。

| 項目 | 詳細 |

|---|---|

| 運営会社 | 株式会社トラスト |

| 最低投資金額 | 1万円 |

| 参加方法 | 先着または抽選方式 |

| 直近10件の平均利回り※ | 約5.80%(想定年利) |

| 過去の最高利回り | 28.2%(2024年8月末時点) |

| 実績(今までの募集件数) | 2023年3月以降、29件以上 |

| 直近10件の平均運用期間※ | 約7.8ヶ月 |

| キャンペーン※ | なし |

| 公式サイト | https://to-katsu.com/ |

投活はキャピタルゲインを上限なしで分配する方針の不動産クラウドファンディングです。

よって、物件が高く売れた場合は投資家への配当も大きくなります。

過去の最高利回りは28.2%だワン!

さらに、優先・劣後出資を採用しているので、元本が守られやすいです。

また、物件は首都圏の中古物件に限定されているので、立地や周辺環境も画像やデータでしっかり確認可能です。

物件情報を見てから投資判断ができるのはいいね!

\1口1万円から可能/

不動産投資のエキスパートであるトラストが運営。

安全性、信頼性に優れた優良投資案件が充実!

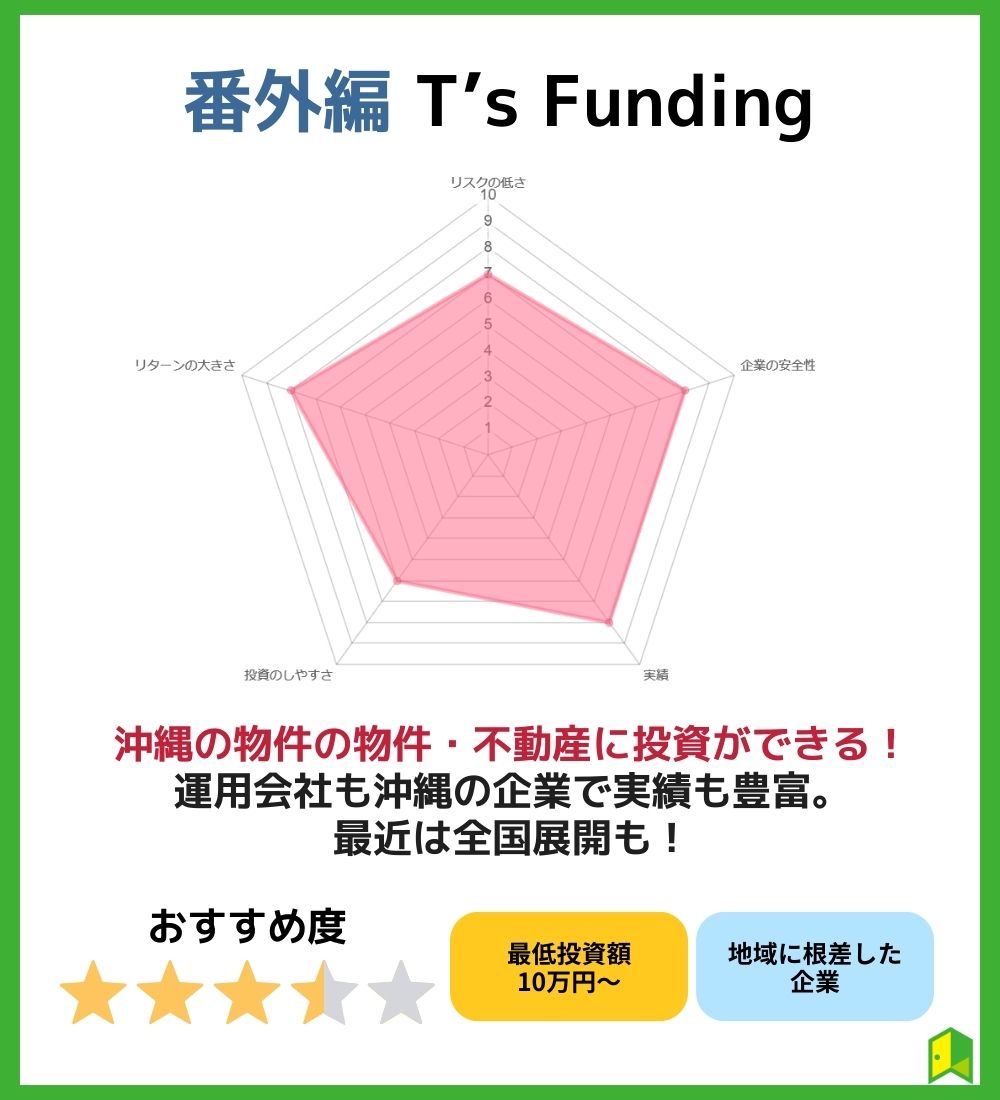

T’s Funding(ティーズファンディング)

T’s Funding は、沖縄の歴史ある不動産企業が運営する不動産クラウドファンディングです。

| 項目 | 詳細 |

|---|---|

| 運営会社 | タマキホーム株式会社 |

| 最小投資金額 | 10万円 |

| 参加方法 | 抽選・先着 |

| 直近10件の平均利回り※ | 9.6% |

| 過去の最高利回り※ | 10.0% |

| 実績(今までの募集件数)※ | 34件 |

| 直近10件の平均運用期間※ | 5.3ヶ月 |

| キャンペーン | あり |

| 公式サイト | https://tsfunding.jp/ |

その土地に根差した企業が運営してくれると安心だワン!

主にマンションや土地などをファンド化して運用しています。

2022年6月に開始したサービスで、いままでの案件数は34件と少なめです。

しかし、どのファンドも募集額が100%以上集まっており、2023年12月のファンドは60倍の出資金額が集まるなど、その人気度が伺えます。

最近は沖縄だけでなく、福岡などの物件もファンド化しており、今後その投資地域は拡大することが見込まれます。

投資対象は全国のマンションだから、地方の物件に興味があるという方にもおすすめだよ!

最低投資金額が10万円~と少々高めに設定されていますが、余剰資金のある方や沖縄の不動産に投資してみたい方におすすめです。

\キャンペーン実施中/

小口からできる不動産投資・高い想定利回り!

全国のマンションが投資対象です。

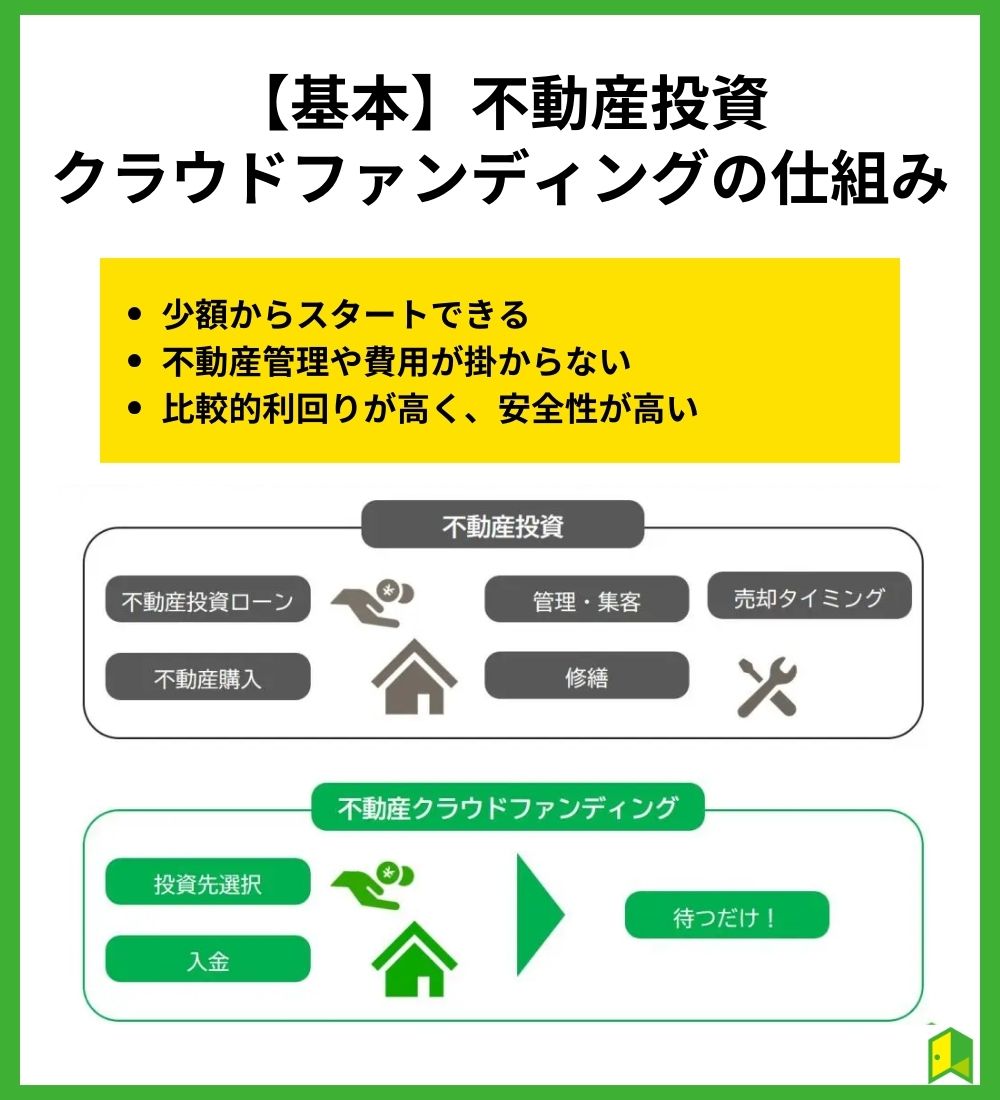

【基本】不動産投資型クラウドファンディングの仕組み

不動産投資型クラウドファンディングとは、投資家から資金提供を受け、その資金をもとに物件を購入・運営するクラウドファンディングのことです。

投資家は物件の売却益や家賃収入などの利益に応じて分配金を得られます。

クラファンの一種で、近年は人気が高まっている投資手法だワン!

- 群衆(crowd/クラウド)と資金調達(funding/ファンディング)を組み合わせた造語

- インターネットを通じて不特定多数の人から資金を募る方法

- 出資者は案件や出資額に応じて商品やサービス・金銭などのリターンがある

不動産投資やREITとの違い

これまで、不動産投資というと以下の2種類がありました。

- 現物不動産投資:不動産を自己資金や借り入れを利用して購入。家賃や売却益などで利益を得る。

- J-REIT(J-リート):投資金を元にプロが不動産を運用。利益に応じて分配金を得る投資信託。

そして不動産投資型クラウドファンディングは、現物不動産投資やJ-REITに次ぐ新たな不動産投資の方法として注目を集めています。

どんな違いがあるのかな?

まず、不動産投資型クラウドファンディングには次のようなメリットがあります。

- 不動産管理の手間や費用が掛からない

- 少額からスタートできる

- 比較的利回りが高く、安全性が高い

現物不動産投資では実際に物件を購入する必要があり、購入後にはリフォームや入居者募集・入居者への対応・売却手続きなどさまざまな費用や手間もかかります。

しかも、現物不動産投資は数百万から数千万必要なのよね…

一方、不動産投資型クラウドファンディングであれば、そのような手間や費用は運営会社がすべて担ってくれます。

サービスによっては1万円からと、少額でスタートできるという特徴もあるので、資金や時間がなくて不動産投資を躊躇している方にもおすすめです。

また、利回りも平均4~8%と比較的高めに設定されていて、10%を超えるファンドもあります。

そのため、利回りを重視する投資家からも人気を集めています。

プロが運用してくれるなら、J-REITと同じじゃないの?

プロが運用するという点ではJ-REITも同じですが、不動産投資型クラウドファンディングとは以下のような違いがあります。

- 運用する不動産を選べない

- 常に価格変動のリスクがある

- いつでも売買でき、現金化が可能

- 物件情報が公開されていて、物件を選べる

- 価格変動リスクは少なく、価格は安定している

- 契約期間中は解約できず、現金化できない

大きな違いはJ-REITは株価のように市場価格で売買が可能ですが、不動産投資型クラウドファンディングは契約期間中は原則売却できないという点です。

売買差益も狙いたい人はJ-REIT、安定利回り重視の人はクラウドファンディングがおすすめだワン!

不動産投資型クラウドファンディングを選ぶ時の5つのポイント

でも、たくさんあるから何を選べばいいのか分からないよ…

不動産投資型クラウドファンディングといっても、さまざまな運営会社からサービスが提供されているので、どう選べばいいのか悩むものです。

不動産投資型クラウドファンディングを選ぶときのポイントとして、次の5つがあります。

それぞれ見ていきましょう。

運用期間

不動産投資型クラウドファンディングでは、基本的に投資後は満期まで解約できません。

運用期間は3ヵ月から3年以上と幅が広いので、目的に応じて使い分けることが大切です。

- 運用期間が短い場合:すぐに資金回収できるが、リターンは低め

- 運用期間が長い場合:長期間資金を動かせないが、リターンは高め

また、分配金も「週ごと」「月ごと」「半年ごと」「満期時一括」などファンドによって得られる頻度が異なります。

自分に合った運用期間や分配金頻度のファンドを選ぶと良いでしょう。

早く利益を得たいなら短期、長期的に安定した利益を狙うなら長期がおすすめだワン!

ただし、運用期間中は基本的に資金を動かせないため、急に資金が必要になった場合対応できないので注意が必要です。

資金面で不安がある方は、途中解約もできるCOZUCHIを使ってみるのがおススメです。

\累計投資額No.1※/

1万円から投資できるCOZUCHIなら、豊富な案件から想定利回りを見て投資先が選べます。

少額から不動産投資を検討していた人に、ぴったりのサービスです!

※1調査概要:不動産投資クラウドファンディングサービスにおける市場調査(2024年4月末時点) 調査機関:日本マーケティングリサーチ機構

案件の規模

案件の規模とは、募集金額の多さのことを指します。

不動産投資型クラウドファンディングでは数億円規模の大型物件から、1,000万円程のマンション一室など、ファンドの募集金額の幅が広いという特徴があります。

基本的には、規模が大きい(募集金額が大きい)ほど参加しやすくなるものです。

不動産投資型クラウドファンディングは人気が高く、ファンドによっては応募スタートから数分で募集終了というものもあります。

どんなに条件の良いファンドであっても、投資ができなければ意味がありません。

そのため、投資できる可能性を上げるためにも案件の規模が重要になるのです。

また、ファンドへの投資決定方法も「先着順」や「抽選」があります。

先着順は早く申し込めば確実に参加できますが、クリック合戦になりサイトに繋がらないということもあるため注意が必要です。

募集規模や参加方法にも注意して、ファンドを選ぶと良いのね!

出資割合

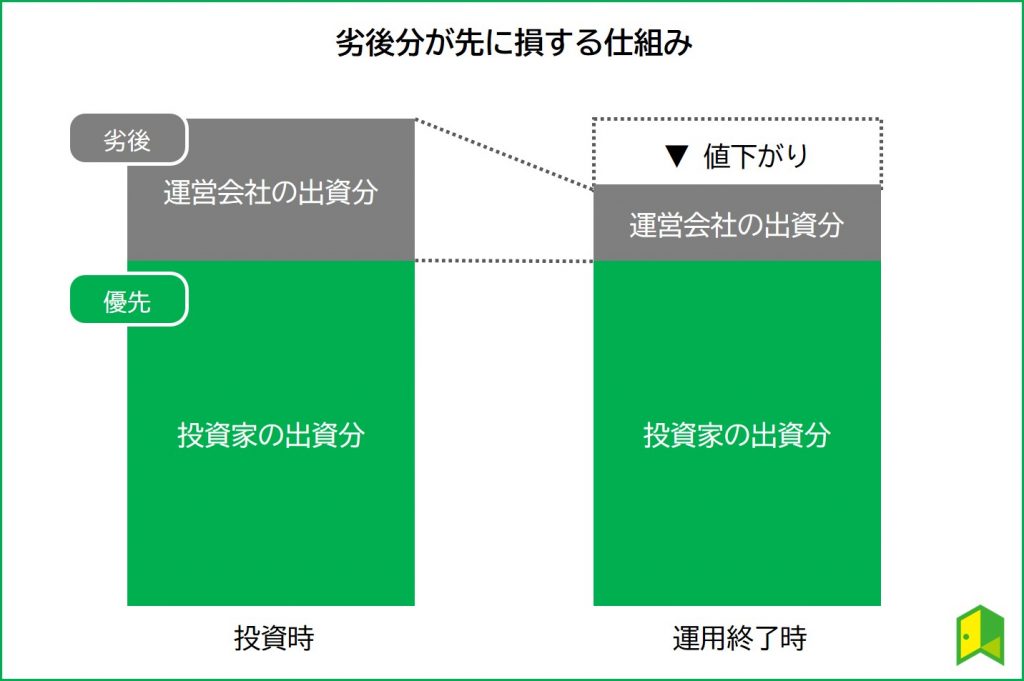

元本割れのリスクを低減させるために重要になるのが、出資割合です。

- 運営会社の出資割合が高い:投資家のリスクは低くなる

- 運営会社の出資割合が低い:投資家のリスクは高くなる

不動産投資型クラウドファンディングでは、基本的に「優先劣後出資」を採用しています。

運営会社の出資金:2,500万円

投資家の出資金:2,500万円

→運営会社の出資金で2,000万円の損失をカバー。投資家の損失は0円。

優先劣後出資では、その出資割合が重要になります。

例えば、5,000万円の募集案件で2,000万円の損失が出たとします。

運営会社の出資金:500万円

投資家の出資金:4,500万円

→運営会社の出資金500万円でカバーしきれない「1,500万円」は投資家の出資金で補填。投資家の損失は1,500万円。

運営会社(劣後出資)の出資割合が高ければ、投資家の損失リスクは低くなるね!

劣後出資の割合はファンドによって異なりますが、5%~30%と幅広く設定されています。

一般的に、出資割合が30%に近いほど安全性が高く、10%ではリスクに注意が必要と言えるでしょう。

適切な情報開示をしているか

不動産投資型クラウドファンディングでは、事業者や不動産の情報の開示範囲は様々です。

詳しく開示している会社もあれば、概要しか載せていない会社もあるよね…

選ぶ際には、運用している事業の「損益計算書」など会社の健全性が図れるものがあると安心です。

目安として、特に見るべき以下のポイントを参考にしてください。

- 不動産の所在地

- 築年数

- 施工会社

- 収支シミュレーション

- 関連設備

- 地域情報

これらの情報があればあるほど、不動産の価値とその近隣のエリアの中での需要が見えてくるでしょう。

問題が起きたときの対応の有無

投資をするうえで重視したいポイントの1つが、投資した不動産や運用会社に何か問題があったときの対応です。

確かに投資して何も返ってこなかったらいやだな…。

とはいえ全ての会社に電話をして、対応を確認するのは大変ですよね。

そのため、まずは実績が多いところから会員登録をする等、最初は実績を見てから投資するのがおすすめです。

上場しているCREALや、実績の多いCOZUCHIがおススメだワン!

不動産投資型クラウドファンディングに関するよくある質問

まだ不動産投資型クラファンで気になる部分が残ってる…。

ここまでランキングや、メリット・デメリットをもとに解説してきました。

さらに、不動産投資型クラウドファンディングに関するよくある質問を取り上げていきます。

不動産投資型クラウドファンディングへの疑問は、ここで一気に解消していきましょう。

不動産投資型クラウドファンディングの最大手でおすすめは?

不動産投資型クラウドファンディングの最大手は、CREALです。

運営会社は、上場企業の「クリアル株式会社」です。

CREALは、不動産投資型クラウドファンディングの先駆けのような存在であり、運用資産残高4年連続No.1、累計調達額2年連続No.1を獲得しておりおすすめです。

※日本マーケティングリサーチ機構調べ 2022年7月期_指定領域における市場調査(※2022年7月28日時点)

絶対と言い切ることは難しいですが、今まで元本割れは0件ですので、比較的安心して投資できますね。

今なら、初回限定特典で「Amazonギフト券5万円」がプレゼントされるワン!

また、COZUCHIも2023年、累計調達額No.1を達成しました。

※調査概要:不動産投資クラウドファンディングサービスにおける市場調査(2023年4月末時点) 調査提供:日本マーケティングリサーチ機構

2023年5月には10年ほどの運用になる「中長期運用ファンド」もリリースするなど、業界大手のサービスとして様々な取り組みもしています。

そのため、「不動産投資型クラウドファンディングをとりあえず始めたい…」という人は、CREALとCOZUCHIに登録しておくと良いでしょう。

どちらも登録手数料・口座維持手数料などは何もなく無料だワン!

不動産投資型クラウドファンディングの元本保証は?

不動産投資型クラウドファンディングは、元本保証されていません。

そのため、ご自身で見極めたうえで判断・投資を行うことが重要になります。

しかし、元本割れのリスクを低減させるために「優先劣後方式」が用いられています。

簡単に説明しますと、「売却する際に損失が生じた場合、ファンド組成会社が先に負担をする」という仕組みです。

これがあることにより、損失が生じても投資家には影響が及ばない可能性が出てきます。

優先劣後方式について詳しく理解されたい方は、こちらをチェックしてください。

運営会社(劣後出資)の出資割合が高ければ高いほど、投資家の損失リスクは低くなるね!

不動産投資型クラウドファンディングのメリットは?

不動産投資型クラウドファンディングは、「不動産投資より少ない資金でも投資できる」や「登記などの難しい手続きが不要」などのメリットが挙げられます。

不動産投資はどうしても多額の資金や専門的な知識が必須です。

しかし、不動産投資型クラウドファンディングなら、そのような心配をする必要はありません。

一度投資をしてしまえば、あとはファンド終了を待つのみですので、初心者の方でも簡単に投資ができます。

投資先不動産も周囲の環境含め、プロが徹底的な調査をもとに選定してくれるワン!

不動産投資型クラウドファンディングで失敗する可能性は?

ファンドの元本保証がないということは、投資家が損失を被るリスクがあるということを意味します。

たとえば、次のようなケースで投資家に損失が発生するリスクがあります。

- 空室増加などによる賃料の減少を原因とした配当の減少

- 償還時の不動産価格下落に伴う売却損失

- 災害などによる物件の損壊にともなう損失

優先劣後構造がある場合は、これらの損失リスクを劣後部分が負うことで一定程度は投資家を守ってくれます。

ただし、すべての損失を劣後部分が負うことはできません。

劣後部分が吸収しきれないほど大きな損失が発生した場合には、投資家が損失を被ることになります。

投資としては失敗したといえるでしょう。

不動産投資型クラウドファンディングの将来性は?

不動産投資型クラウドファンディングはグローバルに市場規模が拡大中です。

たとえば米国では2025年~2037年の間において、45.1%の年平均成長率(CAGR)で市場規模が拡大するという予測も出ています。

(参考:PORALS「Global Market Size, Forecast, and Trend Highlights Over 2025-2037」)

一般的な不動産投資は多額の自己資金が必要な場合が多く、投資の準備にも手間がかかるものでした。

不動産投資型クラウドファンディングは、投資のハードルを大きくに引き下げ、不動産投資を身近なものにしてくれています。

個人の資金が不動産市場に流入する仕組みができることで、不動産の流通や開発が活性化するというメリットもあります。

不動産投資型クラウドファンディングの発展には、投資家と不動産市場の双方にとってプラスの影響があるワン!

市場規模が拡大するという予測や存在意義の大きさをふまえると、不動産投資型クラウドファンディングの将来は明るいといえるでしょう。

不動産投資型クラウドファンディングで節税できる?

不動産投資型クラウドファンディングの節税効果は「匿名組合型」か「任意組合型」かで異なります。

「任意組合型」では投資先の不動産の所有権が発生するため、節税効果が期待できるのです。

たとえば、ファンド運用中の収益は「不動産所得」となります。

不動産所得では、投資物件の減価償却を計上することで、所得を圧縮して節税ができます。

また、ファンド出資の状態で相続する場合、税額計算において相続税評価額が適用されるため、相続税の圧縮も可能です。

節税効果を狙うなら、任意組合型のファンド投資に挑戦してみよう!

これらの仕組みはいずれも「任意組合型」にのみ適用されるもので「匿名組合型」には節税効果はありません。

不動産投資型クラウドファンディングでかかる税金は?

不動産投資型クラウドファンディングの収益には所得税がかかりますが、所得区分がファンドによって異なる点に注意しましょう。

まず、匿名組合型の場合、所得は「雑所得」に区分されます。

同じ雑所得に区分される所得の中で損益通算が可能です。

雑所得には、たとえば次のようなものがあります。

- 年金

- FXなど一部の金融取引での収入

- 印税や講演料

- アフィリエイト収入

- ネットオークションやフリマでの収入

なお、雑所得は20万円を超える場合には、確定申告が必要になるので注意しましょう。

また、株式や投資信託などの有価証券投資の多くは雑所得ではなく「配当所得」や「譲渡所得」に分類されるため、これらの投資との損益通算はできません。

次に、任意組合型の収益は不動産所得となります。

先の回答の通り、減価償却などの経費計上をしたうえで、収益と経費の差額が所得となります。

ほかにも不動産投資おこなっている場合は、すべての不動産所得を損益通算するワン!

不動産所得全体を合計したときにマイナス(赤字)となる場合は、ほかの所得と通算して所得圧縮が可能です。

以上の雑所得や不動産所得や、給与所得などほかの所得区分の合計額をもとに、その年の所得税が算出されます。

どのタイプのファンドに投資してもかかる税金は所得税だけど、所得の種類はいろいろあるってことだね!

【まとめ】不動産投資型クラウドファンディングを比較しよう

不動産投資型クラウドファンディングの各サービスの違いがよくわかったよ!

最後に、この記事の重要な3点をまとめます。

- 不動産投資型クラウドファンディングは初心者にもおすすめ

- 初心者におすすめなのは「COZUCHI」と「CREAL」。CREALはキャンペーンでAmazonギフト券がもらえる!(当サイト限定)

- 不動産投資型クラウドファンディングはすぐに募集が締め切られてしまうので、複数サービスに登録しておこう。

不動産投資型クラウドファンディングは、少ない資金からスタートでき手間や費用も掛からないので投資初心者にもおすすめです。

あなたの投資スタイルに合うサービスを選んでみてくださいね。

脚注

- 事業者が出資する割合のこと。劣後出資 – creal ↩︎

- 仲介で売却できなかった場合、あらかじめ定められた価格で買い取ってくれるサービス。 ↩︎

- 有価証券をデジタル化すること。不動産STO – LIFULL ↩︎